定期同額給与とは、決まったタイミング(毎月、毎週、など)で同じ金額の給与を役員に対して支払うことです。

解釈法令通達9-2-12には以下のように記載されています。

(定期同額給与の意義)9-2-12

法第34条第1項第1号《定期同額給与》の「その支給時期が1月以下の一定の期間ごと」である給与とは、あらかじめ定められた支給基準(慣習によるものを含む。)に基づいて、毎日、毎週、毎月のように月以下の期間を単位として規則的に反復又は継続して支給されるものをいうのであるから、例えば、非常勤役員に対し年俸又は事業年度の期間俸を年1回又は年2回所定の時期に支給するようなものは、たとえその支給額が各月ごとの一定の金額を基礎として算定されているものであっても、同号に規定する定期同額給与には該当しないことに留意する。

定期同額給与を導入した時の会計・税務上の取扱いについて説明します。

1.役員報酬の損金算入とは

役員報酬を損金算入するためには、厳しいルールがあります。これは、会社の役員がお手盛りで(自分で自らの)役員報酬を決めて、そのうえ税務的にもメリットがあるということは、勝手にはできませんということです。

それではどのような場合に役員報酬を損金算入することができるのでしょうか。

役員報酬を損金算入できる場合とは、以下の3つの場合のみです。これら以外の役員報酬は損金に算入することができません(損金不算入)。

- 定期同額給与

- 事前確定届出給与

- 利益連動給与

定期同額給与

支給時期が1ヶ月以下の一定期間ごとに同額が支払われる給与のことです。詳細は後述します。

事前確定届出給与

これは、役員賞与を損金算入するための制度で、

- 賞与の支給金額を決定しておく

- 賞与の支給日を決定しておく

- 上記の2点を決定した日の1カ月後までに税務署に届出をすること

で認められるものです。

利益連動給与

これは同族会社以外で有価証券報告書を作成している企業であれば会社の利益(に関する指標)に連動した給与を導入することができます。利益に関する指標は有価証券報告書に記載しているものである必要があるので、同族企業以外という点と合わせて、中小企業で利益連動給与を導入することは難しいと考えられます。

2.定期同額給与とは

定期同額給与とは、当該事業年度で同額支給される定期給与のことです。

必ずしもお金である必要はなく、低廉な不動産の賃料や安い利息での貸付、なども含まれます。

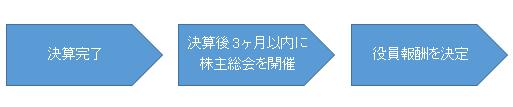

定期同額給与を決定するタイミングですが、基本的には以下のような流れになります。

- 会社の決算を完了させる

- 決算完了後、2ヶ月以内に株主総会を開催する(法人税法74条) (但し、多くの上場企業では監査手続のために、「確定申告書の提出期限の延長の特例」(法人税法75条の2)を用いて、定款で決算完了後3ケ月以内の株主総会開催を定めているケースがあります。)

- そこで役員報酬を支払うことを決定する

具体的には、定期同額給与を税務署に認めてもらうためには、以下のような手続きが必要です。

| 手続きのタイミング | 手続き内容 |

|---|---|

| 会社設立時 | 会社設立から3ヶ月以内に「臨時株主総会」を開催して、役員報酬の金額を決定。「臨時株主総会議事録」を必ず作成。 |

| 年度の始め | 年度のスタートから3ヶ月以内に「定時株主総会」を開催して、役員報酬の増額、または減額を決定。「定時株主総会議事録」必ず作成。 |

| 年度の途中 | 「臨時株主総会」を開催して、役員報酬の増額、または減額をする。「臨時株主総会議事録」を必ず作成。ただし、年度の途中で役員報酬を変更することは認められない場合が多いので注意が必要。 |

上記は株式会社の場合ですが、合同会社の場合は株主総会ではなく社員総会を開催して、同意書、または決定書の作成が必要になります。

株主総会議事録がないと税務署に定期同額給与であることを認めてもらえない可能性が高いと思われます。

中小企業では、オーナー社長(株主=経営者)の場合も多いと思われますが、きちんと株主総会議事録を整えておく必要があります。

ただし、親会社の役員報酬が決まってからでないと役員報酬を決めることができないような「特別の事情」がある場合には、決算確定後3ケ月経過後の株主総会による決定であっても認められる場合があります。(解釈法令通達9-2-12の2)

定期同額の役員報酬を支給するための実務は以下の通りです。

- 役員報酬は、原則として、源泉徴収をします。

- 定期同額給与の役員報酬における所得税の計算方法は従業員と同じ方法で行われます。

- 役員報酬のみを1カ所から受け取っている場合には「給与所得の源泉徴収税額表」の「甲欄」が、2カ所から給与を受け取っている場合は「乙欄」が、それぞれ適用されます。

- 役員は雇用保険の対象外なので、役員報酬からは雇用保険料を徴収しません。

中小企業の場合は、会社の資金繰りによっては役員報酬を支払うことが難しい場合もあるでしょう。

その場合の定期同額の役員報酬の取り扱いや仕訳は以下のようになります。

- 原則として、未払い役員報酬の源泉徴収は必要ありません。

- 未払い役員報酬を源泉徴収して納税した方が、実務上は良いケースもありえます。(未払いであっても、損金算入=納付税額を少なくする、のために、源泉徴収額は納税しておいたほうが良い場合があります。)

3.2.の場合は、定期同額の役員報酬を計上して、「役員借入金」として、以下のように仕訳処理をします。

役員報酬未払い時の仕訳

| 借方勘定科目 | 金額 | 貸方勘定科目 | 金額 |

|---|---|---|---|

| 役員報酬 | XXX | 役員借入金

預かり金(源泉所得税) 預かり金(社会保険料) |

XXX

XXX XXX |

この場合、役員借入金が増加しすぎると、金融機関から厳しいチェックが入る可能性があります。したがって、役員報酬の金額を適切な水準にしておくことが大切となります。

3.定額同時給与の役員報酬に対する疑問

(1)役員報酬を払えない場合には払う必要はないのか

前述しましたが、会社の業績が良くない場合には、役員報酬を払えないことがあります。役員報酬を払って会社が倒産してしまったら、本末転倒になってしまいます。

このような場合には、上記の仕訳のように、税金と社会保険料は差し引いて、それ以外の部分を役員借入金として「貯めておく」ようなイメージになるでしょう。

ただし、会社の利益が確定する年度末などに未払い分の役員賞与を支給することは、定額同時給与とみなされない場合があります。役員報酬については税務当局も厳しく見ているので注意が必要です。

(2)株主総会を開いていないけれど・・・

多くの中小企業では株主総会を開いていない会社も多いようです。社長=株主、だったり、株主が家族だけだったり、わざわざ株主総会を開催しなくても意思決定は問題ない、としている会社があることは承知しています。

しかし、定額同時給与の金額などを決める時に、口頭で株主の承諾を得た、と言っても税務署には通用しません。少なくとも株主総会議事録は作成しておく必要があります。

議事録とは、株主総会の議事内容(話し合った内容)が記載されているものです。税務署に対して議事録を提出しなければ、定額同時給与の損金算入は認められないことになります。

(3)役員報酬を下げることは可能か

役員報酬は上げるだけでなく、もちろん下げることも可能です。増額でも減額でも、前述した「定期同額給与を税務署に認めてもらうため」の手続きに沿って実行してください。

定期同額給与まとめ

役員報酬は、オーナー企業や同族企業では、役員が勝手に自分たちに都合の良い報酬額を決定できるような気がしますが、定時同額給与として税務署に認められなければ損金算入することができない費用となってしまいます。

どのような場合に損金算入が認められるのかを理解したうえで役員報酬を決めるようにしましょう。