企業の財務諸表は、

- 貸借対照表(B/S)

- 損益計算書(P/L)

- キャッシュフロー計算書(C/F)

- 株主資本等変動計算書(s/s)

を財務諸表といいます。財務諸表の見方を知ることは、経営分析ができ、その分析に基づいて財務的欠陥を指摘でき、改善に向かわしめることができます。

特に中小企業の場合は、分析・アドバイスは専門家にお任せになる場合が多く、経営陣は自助努力を弱体化させるおそれがあります。依頼した専門家とある程度、渡り合うためには経営陣自ら努力を惜しまないことが必要になってきます。

では、財務諸表の見方を解説いたしましょう。

https://ja.wikipedia.org/wiki/%E8%B2%A1%E5%8B%99%E8%AB%B8%E8%A1%A8

(ウィキぺディア)

財務諸表の見方は、出てきた数字と勘定科目で判断しよう!

財務諸表は、数字(金額)と会計処理で振り分けた勘定科目を見て、経営分析を行うためにあります。経営分析は財務改善に向かうもっとも説得力がある分析資料になりますから、経営陣は分析方法を知っておく必要があります。財務諸表の見方と経営分析のやり方は自社でもできますから、項目別に解説いたします。

指標判断については、業界平均値が中小企業庁、TKC全国会の指標がよく用いられていますからご参照ください。

http://www.chusho.meti.go.jp/koukai/chousa/keiei_sihyou/h11/07_index.html

(中小企業庁)

http://www.tkc.jp/tkcnf/bast/sample/

(TKC全国会)

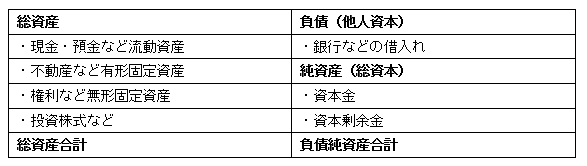

(1) 貸借対照表とは

貸借対照表(B/S)は、企業財務の現状を正確に表す基本的財務諸表です。財務状況を基本的に把握したければ、貸借対照表を基本軸として考えることが経営分析の基本です。

財務諸表は、決算期の期日を持って株主などにディスクロジャー責任がありますから、公表しなければ株主のみならず従業員の信頼性を損ないかねません。貸借対照表は株主資本が明記されていますから、株主には関心の的になります。

ただし中小企業は同族会社が多く、従業員などにディスクロージャーができない理由があります。という窮状は経営が逼迫している事情を従業員に説明できなく、財務不安を与えなくない気持ちが働き、隠し通して経営陣だけが悩み苦しむという現状はあります。

経営分析は、決算を終えてやるべき分析と考えられがちですが、大多数を占める中小企業は上場会社とは違う事情はあります。しかし上場企業と同様に四半期決算くらいやって経営方針を分析・改善させることは可能です。経営は誰もためにあるかというと、経営陣・従業員・投資してくれた株主・商品を購入して喜んでくれた消費者のためにもあります。

経営は財務改善することにより、安定的雇用と従業員の身分を獲得すべきです。しかし現実は流動的になりすぎ、多種多様な価値観なる社会という文句だけでは順応できない企業経済社会を実現してきました。

では、経営分析の基本を貸借対照表から始めましょう。分析のプロは、必ず貸借対照表から企業分析します。

① 自己資本率

財務諸表を基本資料とした経営分析において、自己資本率は企業の安定性を見る上でよく利用される指標です。また、主に自己資本率を重要視したがる理由は、自己資本率は企業体力の強弱を示す指標としてよく示されています。

計算式は、自己資本=総資本‐他人資本 ですから、

〔(総資本‐他人資本)÷総資産〕×100=自己資本比率(%)となります。

自己資本率の数値が高いほど、安全性が保たれています。

② 固定比率

計算式は、(固定資産÷自己資本)×100=固定比率(%) となります。

設備投資の適性を見る指標です。

固定比率は低いほど、投資依存度が低く、借入れに頼っていないと判断できます。

③ 流動比率

計算式は、(流動資産÷流動負債)×100=流動比率(%) となります。

決算時において、1年以内に返済がやってくる流動負債の支払い能力を見る指標です。

流動負債は1年以内に支払いがやってくる短期債務です。(ワンイヤールール)

流動資産は、現預金・売掛金・受取手形などの他に棚卸資産を含みます。棚卸資産は商品としてまだ流通・販売できないものですから、企業内に止まっている資産をいいます。

流動比率としては、数値が最低限100%以上が必要です。

※固定負債は長期借入金などをいいますから、この比率からは除外します。

④ 当座比率

計算式は、(当座資産÷流動負債)×100=当座比率(%)となります。

流動比率を、より厳格に判断する指標です。

企業は現預金があっても、手形決済など当座預金を中心に取引するからです。

当座比率としては、数値が最低限100%以上が必要です。

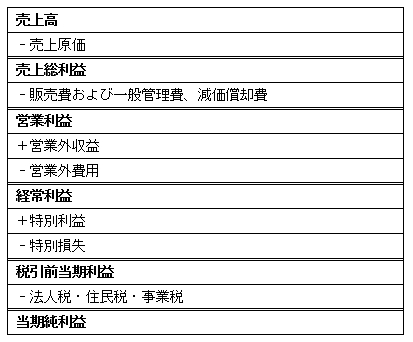

(2) 損益計算書とは

損益計算書(P/L)は、会計年度における収支の期間計算です。売上高・営業利益・経常利益を中心に項目が列挙されています。経営財務分析としては、期間損益で分析することで、問題点を把握し、改善点を見出します。

収益性分析

① 売上高総利益率

計算式は、(売上総利益÷売上高)×100=売上高総利益率(%) となります。

一般的に粗利率といいます。

粗利率が高いほど収益性が高いと判断できます。

② 売上高営業利益率

計算式は、(営業利益÷売上高)×100=売上高営業利益率 となります。

営業利益は企業の主力ですから、企業があるべき収益力を見る指標です。

営業利益が高いほど収益性が高いと判断できます。

③ 売上高経常利益率

計算式は、(経常利益÷売上高)×100=売上高経常利益率(%) です。

経常利益は、営業利益に営業外損益を組み入れた利益ですから、会社利益の主体的収益性は経常利益中心でよく判定されます。企業の税引前当期利益は、経常利益に特別損益を計算したあとですから、経営分析として経常利益中心が財務分析の基本です。

売上高経常利益率が高いほど、収益性が高いです。

※特別損益は、固定資産売却損益など例年にはない特別な損益です。

④ 損益分岐点売上高

よく使用する指標ですが、収支トントンになる利益ゼロ地点の売上高です。

計算式は、〔固定費÷(1-変動比率)〕=損益分岐点売上高 となります。

この算式は、管理会計という会計判断を利用しますから、支出した費用を固定費と変動費に分類しておきます。人件費は固定費、売上高に比例する光熱費は変動費といった具合です。

- 固定費:人件費、交通費、地代家賃など賃借料、光熱費など。

- 変動費:原材料、仕入原価、販売手数料、人件費のなかで残業代など。

※人件費の残業代は、基本的に残業させない経営では、固定費より売上高と比例する変動費に入れたほうが正確に分析できます。

算式を詳しく説明すると、

利益=売上高-費用=売上高-変動費-固定費=売上高-(売上高×変動比率)-固定費=〔売上高×(1-変動比率)〕-固定費 です。

限界利益=売上高-変動費 が前提です。

限界利益ゼロ(損益分岐点)=限界利益-固定費 ですから、

固定費=売上高×(1-変動比率) となり、

結果として〔固定費÷(1-変動比率)〕=損益分岐点売上高 となります。

経営として、売上目標として損益分岐点売上高以上を設定しなければ利益が出せませんから、経営計画には必要な判断指標と基準になっています。

生産性分析

① 労働分配率

計算式は、(人件費÷売上総利益)×100=労働分配率(%) となります。

労働分配率が高い会社は、労働力による効率性や生産性が低く、人件費が圧迫して経営としては苦しい状況を示します。

以上が主な分析項目です。

貸借対照表と損益計算書における財務諸表の見方は、勘定科目の金額を経営分析の指標に当てはめることにより、業種・業界平均値に比べ自社の財務状況を判定することができます。改善点は、数値化された目標を経営方針に組み入れることができますから、経営改善に向かう重要な分析力となります。

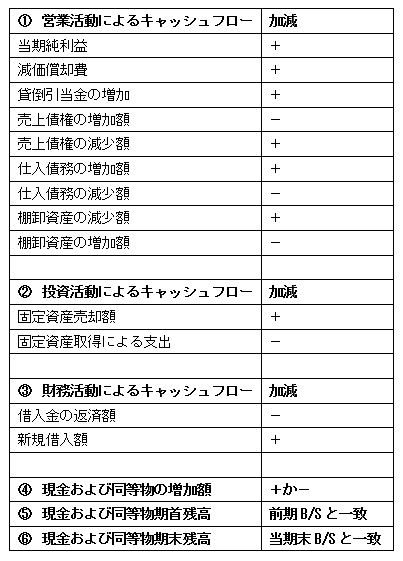

(3) キャッシュフロー計算書とは

キャッシュフロー計算書は、決算書類のなかで比較的新しく制度化された書類です。簡単にいうなら資金繰りを決算書として提出するように義務付けられた計算書です。

企業は、資金繰りを行いつつ収支計算をして事業を遂行します。企業財産全体を示す貸借対照表と期間損益で収支判断する損益対照表とは決定的な違いがある財務諸表です。何が違うかというと、利益は数値計算上の利益ですが、実質的に利益はすぐに現金化されるとは限らないという点です。

企業経営では、経営分析により財務分析を行いますが、名目上の利益は黒字でも実はキャッシュがそれほど多くない実情はよくあります。最悪の場合は決算書上で黒字倒産になる危険性もあります。財務諸表所の金額数値と現実の差異を指摘できる計算書が、キャッシュフロー計算書です。

代表的な計算例として、貸借対照表・損益計算書に経費として発生する減価償却費は、実は資金支出などないためプラス財産として計上します。結局は、

① 営業活動によるキャッシュフロー

② 投資活動によるキャッシュフロー

③ 財務活動によるキャッシュフロー

④ 現金および同等物の増加額

⑤ 現金および同等物期首残高

⑥ 現金および同等物期末残高

を列挙して計算書を作成します。

※現金同等物

換金が容易であること。期間が3カ月以内の定期預金、譲渡性預金、公社債投資信託などです。

すべてが「現金および同等物の期末残高」に誘導される計算式が、期間損益による損益計算書とは異なるキャッシュフロー計算書です。上記計算書表のプラス・マイナスは現金および現金同等物が現実として入金・出金されているかどうかで認識します。簡単にいうならば、会社の手持ち現金主義という財務諸表です。

キャッシュフロー計算書の分析例

- 財務分析は①、②、③がすべてプラスだった場合、十分に借入金で資金調達ができる最も健全な企業財務であり、理想形です。

- ①、②がプラスで③がマイナスだった場合、財務活動が悪いためリストラ・事業資産の売却を検討するなど財務健全化に向かう必要が出てきます。同時に長期借入金の場合は返済期間を延長できるかどうか、その他の返済条件変更を検討する必要があるでしょう。

- ①、②、③のすべてがマイナスだった場合、危機的状況であり、倒産回避を検討しなければならなくなります。

キャッシュフロー計算書の基本的分析は、①の営業キャッシュフローがプラスであるとき、まだ企業改善の余地があるという考えがあります。①がマイナスに転じたとき、危険信号が点滅していると考えることができます。

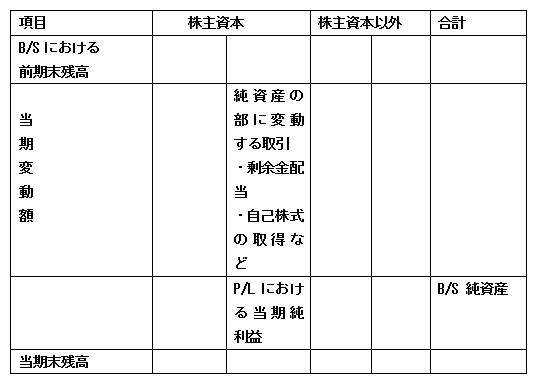

(4) 株主資本等変動計算書とは

株主資本等変動計算書は、貸借対照表の株主資本の変動自由を報告するための財務諸表です。かつては利益処分案としてあった書類ですが、資本変動の増減をよく見極め、株主総会以外の取締役会などで自由に剰余金の配当を、いつでも決めることができるようになった計算書類です。

貸借対照表・損益計算書は常識でしたが、あとでキャッシュフロー計算書、次に株主資本等変動計算書提出を義務づけられた経緯があります。

この意味において、中小企業といえども、株主中心経営になる仕組みができました。中小企業の株主は、規模的に資本金の額によりますが、経営支配権と株主の立場が一致する場合もあり、そうでない場合もあります。結局は株主の意見が強くなりますが、、経営者と共に自由に利益処分ができるところにメリットがあります。

株主資本変動計算書により、配当を中心とした株主重視経営か、会社組織重視経営か、事業組織として何を重点に置いているかが理解できる計算書類です。

http://www.chusho.meti.go.jp/zaimu/kaikei/kaikei31/08.htm

(中小企業庁)

財務諸表見方まとめ

財務諸表は、貸借対照表、損益計算書、キャッシュフロー計算書、株主資本等変動計算書が主です。財務改善に向かう前に、財務諸表の数値金額に基づいた経営分析が前提になります。各財務諸表の性格と見方を知り、適切な分析で指標を判断することにより、業種業界の平均値と自社の分析指標を比較します。

財務諸表の見方を知り、分析を基本として、常に数値化することで説得力を持ち、同時に新しい年度の改善目標値を設定できるメリットがあります。目標値がない企業運営は、羅針盤的役割を設定できない経営陣となってしまいます。従業員の職場環境もさることながら、方針決定が定まらない企業体質は緩慢となりがちですから、経済活動を引き締める上においても財務分析は企業の必須条件です。そのためでも財務諸表の見方はよく知っておきましょう。