●はじめに

財務諸表と聞いて「難しそう」と感じる方は多いと思います。何を見ればいいのか分からない、何が書いてあるか知らないという方も多いでしょう。実際、数字や文字が多いので初めて目にする方は抵抗を感じざるを得ないかと思います。

この記事では、財務諸表の見方が分かるようになるポイントを解説します。これから経理・税務を担う予定の方でも大丈夫です。読み終わった瞬間から財務諸表という言葉に抵抗がなくなり、見方のコツを掴むことができるはずです。では、早速解説を始めましょう!

●そもそも財務諸表とは何なのか?

財務諸表とは、企業の事業を記録した資料です。どんな商売をして、どんなことにお金を使ったのか、などの記録をまとめてあります。財務諸表を見る、というのはただ眺めることではありません。その企業の商売は過去どうだったか、今どういう動きをしていて、将来どうなりそうなのかといったことを読み解くことです。それができて初めて、財務諸表を見ることができたと言えるでしょう。

また、財務諸表という言葉は大きく分けると3つの表のことを指します。貸借対照表、損益計算書、キャッシュフロー計算書の3つです。この3つを財務三表と呼ぶこともあります。この3つの表を読み解くことができれば、他の財務諸表の見方もマスターできていると言っても過言ではありません。というわけで、これから財務三表のそれぞれの見方のコツを解説します。

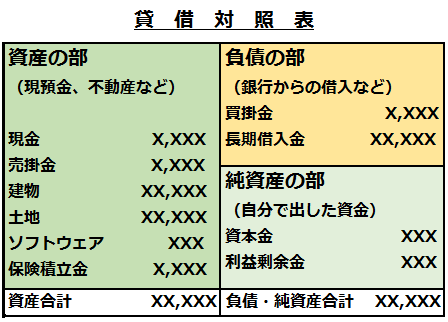

① 貸借対照表

貸借対照表は左のような形式の、左右に数字が並んだ表です。貸借対照表では、お金をどう集めて、どう使っているかを表しています。資産・負債・純資産という3つの部門で構成されていて、負債と純資産の項目でお金をどうやって集めたかを示し、それをどう運用しているかが資産の項目で示されます。例えば、負債の部に買掛金という項目があります。これは、販売する商品の仕入れ代金が未払いで、今後払わなければならないお金です。対して資産の部に売掛金という項目があります。これは、商品を納品したのにまだ商品代を受け取っていないお金です。買掛金は後日支払わなくてはならないので、現金と売掛金の合計がそれよりも多くないとおかしいですね。そういったことを考えると、貸借対照表の内容が読み取れます。

この表から企業の状態を分析する場合、数年分あるいは数か月分の貸借対照表を比較します。例えば、長期借入金という項目は、主に銀行に返済すべき借金などの金額です。これが、前年と比べて増えたか減ったか見てみましょう。増えたということは、新しく借金をしたことになります。その理由として、資産の部に新しい設備が増えていたりするなら、事業成長のための投資だと言えるでしょう。しかし、資産の部に大きな変化がないとすると、それは赤字補てんかもしれません。だとすると、この企業の現在の状況は思わしくないと判断できます。

このように、貸借対照表では項目の比較や金額の変化に目をつけることがポイントです。

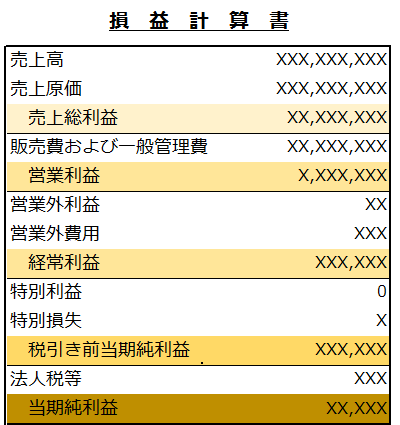

② 損益計算書

損益計算書は左のような形式の表です。損益計算書は、企業活動の中でどれだけ利益を出して、どれだけ経費を使ったかをまとめた資料です。売上高と5種類の利益で構成されます。一番上の売上高から、かかった各種費用の金額を足し引きして見ていきます。

まず、売上高から仕入れ費用となる売上原価を引いたものが、粗利と呼ばれることもある「売上総利益」です。さらにそこから従業員給与や事務所家賃など、商品を販売し経営を維持するために使った費用を引くと「営業利益」となります。そこへ、配当や利息など本業ではない部分の収支を加減して「経常利益」を算出します。さらに、資産の売却など臨時で発生した損益を加減して「税引き前当期純利益」を導きます。最後に、そこから法人税を引いて「当期純利益」を算出します。

損益計算書を見るポイントを大きく分けると、営業利益は黒字か、売上総利益率は適正かの2つです。営業利益は、企業の本業でどれだけ利益を出せたか示しているので、その事業が収益性のあるものどうかが表れます。営業利益が赤字でも、特別利益など臨時の収入で補てんして税引き後当期純利益を黒字にすることもできます。しかし、そのような突発的な収益に頼っては、経営危機が訪れるのは時間の問題でしょう。また、売上総利益率とは粗利率とも呼ばれ、売上高のうち利益はどれくらいあるかを示したものです。「売上総利益÷売上高×100」という計算式で導きます。この売上総利益率は、業種によって適正値が異なるので、同業社の数値と比較して、自社の収益性を探ります。また、自社の過去の値と比較することで、収益性を改善できているかチェックもできます。

このように、損益計算書は会社の利益に注目して、経営状態を判断する表なのです

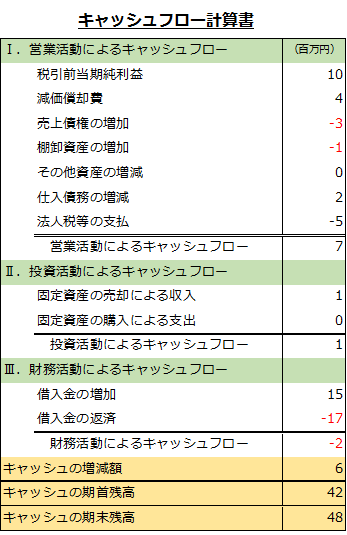

③ キャッシュフロー計算書

キャッシュフロー計算書は、実際にお金がいくら出入りしているかを表すものです。営業活動、投資活動、財務活動の3つで構成されています。営業活動によるキャッシュフローでは本業で動かしたお金の出入りを示します。投資活動によるキャッシュフローでは工場や設備などの購入・売却による入出金、財務活動によるキャッシュフローは資金調達と返済に係る入出金を示してあります。その結果、総じてお金はどれくらい増減したのかを最後に算出します。

キャッシュフロー計算書の見方のポイントは、3種類のキャッシュフローがプラスかマイナスかという点です。詳しく説明した記事が別にあるので、ここでは簡単に説明します。例えばキャッシュの増減額がマイナスだった場合を考えます。投資活動によるキャッシュフローがマイナスで、他の2つはプラスだったとしましょう。この状況の時は、投資活動によるキャッシュフローの内容を確認しましょう。新しい工場や店舗の新設など事業を拡大する場合、一時的に大きなお金が出ていくのでこのような符号になることがあります。このように、各活動のキャッシュフローのお金の流れ方に注目し、会社の状態を見極めるのがキャッシュフロー計算書の役割です。

●まとめ

いかがでしたか?3つの表は、一見同じような単語が並んでいますが、実際どのようなことを見せようとしているのか全く異なる表です。それぞれの特徴を把握して、見るべき箇所が分かっていれば理解するのにそう難しくないはずです。見方のポイントを掴んだなら、自社の同じ表の過去分と比較したり、同業者と照らし合わせたりすれば戦略分析が可能になります。難しそうだから、と理解しないままにしておくのは勿体ない知識なので、ぜひコツを掴んでくださいね。