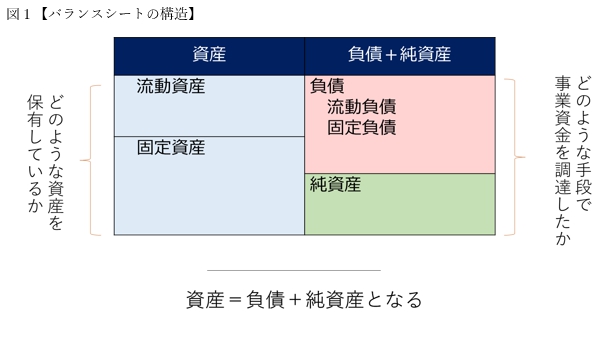

バランスシートとは貸借対照表と呼ばれるものであり、企業の決算時点等その時点での財務状況を表すものです、また、「どのようにお金に替えられる価値があるものを集めてきたか(財産)」と「どのように今後お金を支出しなければならないのか(借金)」などの財政状態を示すものです。資産、負債、純資産という3つの項目で構成されています。3つの項目の関係は下記の式で表されます。

資産=負債+純資産

左側の資産の部で資本の運用形態(会社が集めてきた資金や財産等をどのように運営するか)を表し、右側の上の部分、負債の部で調達源泉(どうやって資金調達をしているのか)や今後いくらお金が出ていくかを表し、右側の下の部分の純資産の部で調達源泉(株主から調達した元手となる資本金や毎期の利益の積み上げ等)を表しています。資産の合計額と負債・純資産の合計額は一致します。資産と負債のバランスがとても大切です。表の左側が資本の運用形態(資産)を表し、右側には負債(他人に返す義務のある資本)と純資産(返す義務のない資本)があります。

では、資産、負債、純資産について、それぞれの項目ごとに説明をしていきます。

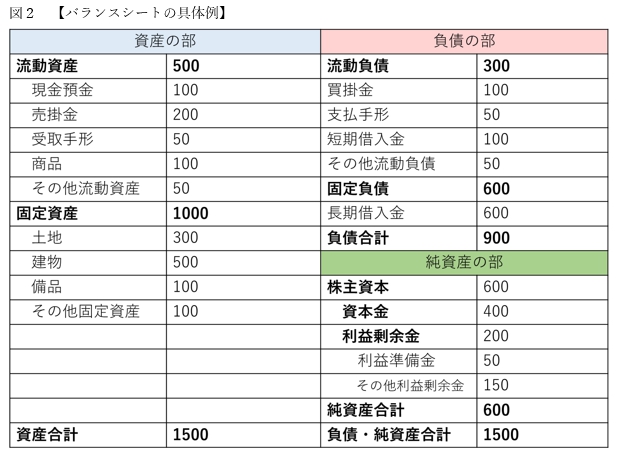

1.資産

資産とは、企業が保有している財産であり、現金、売掛金、備品、建物、土地等が含まれます。資産の種類は大きく2つに分かれており、1年位以内に現金化が可能なものは「流動資産」、保有・使用期間が1年以上の見込めるものは「固定資産」として分類されます。バランスシートは現金化がしやすいものから順番に並んでいるため、資産の部であれば、流動資産→固定資産でそれぞれの項目が記載されています。

① 流動資産

流動資産の代表的なものとしては、

- 現金

- 売掛金

- 受取手形

- 商品

- 前払金

- 未収入金

が挙げられます。

② 固定資産

固定資産はさらに以下の2つに分かれています。

ア. 有形固定資産

有形固定資産とは、

- 土地

- 建物

- 機械等

の形がある資産です。建物や機械等は時間が経つにつれて劣化していくため、減価償却をしていきます。

イ. 無形固定資産

無形固定資産とは、具体的な形がない資産であり、

-

- 特許権

- 営業権

- ソフトウエア

が挙げられます。

2.負債

負債についても資産と同様に「流動負債」、「固定負債」に分けられます。

① 流動負債

流動負債とは一年以内に支払いをしなければならない負債のことを指します。

- 支払手形

- 買掛金等

があります。

② 固定負債

固定負債とは一年を超えて返済の義務のある負債のことを指します。

- 銀行から借りた長期借入金や自社で発行する社債

等があります。

3.純資産

純資産とは株主が会社に出資をした資金や、毎年の利益の累計額が計上されます。資本金、繰越利益剰余金等で構成されています。

以上がバランスシートを構成する3つの項目となります。

続いて、バランスシートの見方ですが、下記の図をもとに説明します。先述したとおり、バランスシートの左側には資産、右側に負債と純資産が記載されます。左側の資産はどのような資産を保有しているかを表しており、右側の負債と純資産はその調達方法を表したものとなっています。

4.資産と負債・純資産の関係性

バランスシートでは資産=負債+純資産で表されます。そのため、基本的には資産が負債+純資産より多くなったり、少なくなったりすることはありません。しかし、会社の業績が悪く、赤字続きになると、純資産に計上するべき利益の累計がマイナスとなってしまいます。これを繰越損失金と言い、企業の経営が悪い状態とみられてしまいます。繰越損失金の金額が大きい場合は、純資産はマイナスとなってしまいます。純資産のマイナス分を負債でカバーすると負債が増加し、資産よりも負債の金額が大きくなるケースがあります。これを債務超過と言います。会社が債務超過になっていると、経営の安全性は低く、利益を計上できていない、資金繰りが苦しいという見方をされ、会社の信頼性の低下につながります。この債務超過にならないように経営をしていくことが非常に重要です。

5.バランスシートから分かる経営指標

バランスシートは文字通り、資産と負債、純資産のバランスがどうなっているかを表しています。先述したとおり、資産が潤沢にあればよいですが、負債が資産よりも多くなる債務超過になると、その企業の財務状況は厳しい状況といえます。バランスシートのみで経営の状況を判断する経営指標をいくつか算出することができます。一般的には、バランスシートだけでなく、損益計算書と併せて様々な経営指標を算出しますが、今回は、バランスシートのみで算出できる経営指標に限定して紹介します。

① 自己資本比率

自己資本比率とは経営の安全性を表す指標であり、下記の式で計算されます。

自己資本比率=自己資本/総資産×100%

総資産のなかに占める自己資本の割合がどの程度あるかを表すものです。自己資本は負債と異なり、返済義務がない資金です。会社が倒産するときは返済する資金や支払うべき資金が払えなくなった時です。つまり、返済する必要のない自己資本の割合が高ければ高いほど、倒産するリスクが少ないということになります。一般的に20~30%程度あると優良とされています。会社の安全性を示す代表的な経営指標になりますので、必ず覚えておきましょう。

理想的な自己資本比率についての詳しい説明は、「理想的な自己資本比率の目安は何%?適正水準を知って健全な会社経営をの記事でも詳しく解説しています。

② 流動比率

会社の短期的な支払い能力を示す経営指標です。算出式は下記の通りです。

流動比率=流動負債/流動資産×100%

流動資産に対して流動負債がどの程度あるかを表したものになります。流動資産、流動負債は基本的には1年以内に現金化ができるものです。つまり、流動資産と近々入ってくる収入、流動負債とは近々支払わなくてはいけない支払いとも言えます。流動比率は一般的に100%を上回っていると良しとされ、200%程度あると優良といえます。

ア. 流動比率が100%を上回る場合

近々入ってくる現金が支払う現金を上回っている状況であるため、短期的に支払いが出来なくなる可能性は低い状況です。

イ. 流動比率が100%を下回る場合

近々入ってくる現金が、支払う現金を下回っている状況で、短期的に支払いが出来なくなる可能性が高いです。いずれかの方法で資金調達を行う必要があります。

③ 当座比率

これも会社の短期的な支払い能力を表したものになりますが、流動比率の試算では流動資産全体を含んでおりましたが、当座比率では、より短期的に現金化ができる当座資産(現金+売掛債権+一時所有の有価証券)で計算をしたものです。算出式は下記の通りです。

当座比率=流動負債/当座資産×100%

流動比率が優良であっても当座比率が低いケースもあります。例えば、流動比率が200%を超えていても、流動資産に商品(不良在庫)が多く含まれている場合、当座資産では、商品は含まないので、商品の金額を除いた値で計算されます。流動比率がいくら高くても、当座比率が低いと、短期的な支払い能力は低いとみなされてしまいます。このように、流動比率と比べると、より実務に適した指標となります。

④ 固定比率

固定比率とは安全性の指標であり、自己資本に対して、どの程度固定資産があるかを表したものです。算出式は下記の通りです。

固定比率=固定資産/自己資本×100%

固定資産は現金化するのは長期的になるので、返済期限のない自己資本で賄った方が良いとされています。固定比率は固定資産を自己資本でどれだけ賄えているかを示したものとなっています。固定比率は数値が低いほど良いとされています。

⑤ 固定長期適合率

固定比率と似ていますが、固定比率は固定資産が自己資本の範囲内で賄われているかに対し、固定長期適合率では、自己資本に加えて、返済期間の長い長期借入金や社債などの固定負債も考慮しています。算出式は下記の通りです。

固定長期適合率=固定資産/(自己資本+固定負債)

固定長期適合率が100パーセントを超えている場合、固定資産の調達に返済期限が1年以内の流動負債を使用していることになり安全性が低いと判断されます。

バランスシートの基本的な見方 まとめ

以上がバランスシートの基本的な見方となります。資産の部、負債の部、純資産の部はどのようなものかを把握することがバランスシートを見れるようになるためには重要です。難しく、聞きなれない言葉が多いですが、仕組みさえわかれば、バランスシートは見れるようになります。(作成するのはなかなか難しいです。)バランスシートが見れるようになると、その企業の財務状況を把握することが出来ます。

参考記事:「財務状況」とは何を指す?経営者が最低限知っておきたい6つの指標」