財務活動によるキャッシュ・フローとは?

財務活動によるキャッシュ・フローは、キャッシュ・フロー計算書の区分の一つです。キャッシュ・フロー計算書の区分の内、借金や株式による資金調達に関するキャッシュ・フローを表すのが財務活動によるキャッシュ・フローです。

これはプラスの方が良いのでしょうか?マイナスの方が良いのでしょうか?

今回は、様々な観点から、財務活動によるキャッシュ・フローについて、記載していきます。

キャッシュ・フロー計算書とは?

キャッシュ・フロー計算書は、一会計期間の企業のキャッシュ・インとキャッシュ・アウトを計算して表示する財務諸表です。有価証券報告書を提出しなければならない会社では作成義務があります。逆に有価証券報告書を提出しなくて良い会社では作成義務はないのですが、資金繰りのために作成することが推奨されています。

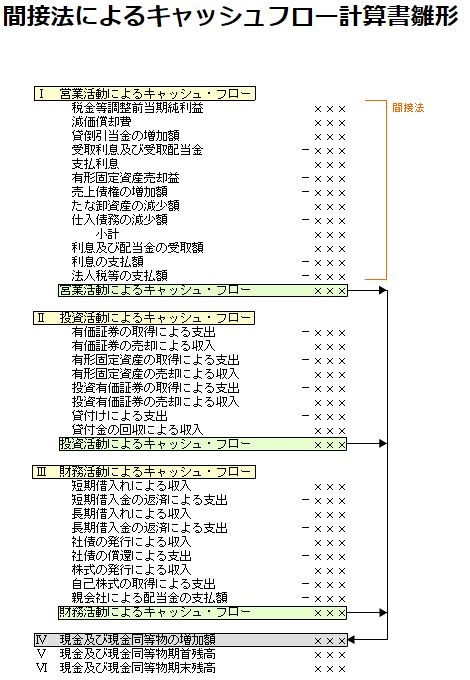

雛形

キャッシュ・フロー計算書の3区分

キャッシュ・フロー計算書は、

- 営業活動によるキャッシュ・フロー

- 投資活動によるキャッシュ・フロー

- 財務活動によるキャッシュ・フロー

の3区分に分かれています。

財務活動によるキャッシュ・フロー

実務指針によると、「財務活動によるキャッシュ・フローは営業活動及び投資活動を維持するために、どの程度の資金が調達又は返済されたかを示す情報となる。」とあります。

また、「財務活動によるキャッシュ・フロー」の区分には、

- 借入れ及び株式又は社債の発行による資金の調達並びに

- 借入金の返済及び社債の償還等の取引に係るキャッシュ・フローを記載する。

とあります。

具体的な科目

- 短期借入金の借入による収入・・・通常、プラスです。借りてから1年以内に返済の義務がある借入金の借入額です。

- 短期借入金の返済による支出・・・通常、マイナスです。借りてから1年以内に返済の義務がある借入金の返済額です。

これらについては純額表示が認められています。

「「財務活動によるキャッシュ・フロー」に表示される主要な取引ごとのキャッシュ・フローは、原則として総額表示しなければならない。例えば、有価証券の取得と売却に係るキャッシュ・フローは、相殺せずにそれぞれ総額で表示する。ただし、作成基準注解(注8)では、「期間が短く、かつ、回転が速い項目に係るキャッシュ・フローについては、純額で表示することができる。」としている。

つまり、期間の短いコマーシャル・ペーパーの発行と償還が一会計期間を通じて連続して行われるような場合や、短期間に連続して借換えが行われる場合などにおいては、これらのキャッシュ・フローを総額表示すると、キャッシュ・フローの金額が大きくなり、かえって「キャッシュ・フロー計算書」の利用者の判断を誤らせるおそれがあり、一会計期間の純増減額で表示することができることとしたものである。なお、その場合には、純額であることが分かるように表示する必要がある。」(実務指針引用)

- 長期借入金の借入による収入・・・通常、プラスです。借りてから1年超に返済義務がある借入金の借入額です。

- 長期借入金の返済による支出・・・通常、マイナスです。借りてから1年超に返済義務がある借入金の返済額です。

- 社債の発行による収入・・・通常、プラスです。社債を発行して得た資金の額です。

- 社債の償還による支出・・・通常、マイナスです。社債を償還して払った資金の額です。

- リース債務の返済による支出・・・通常、プラスです。リース債務を返済するのに支払った資金の額です。

- 自己株式売却による収入・・・通常、プラスです。自己株式を売却して得た資金の額です。

- 自己株式購入による支出・・・通常、マイナスです。自己株式を購入するのに支払った資金の額です。

- 配当金の支払額・・・通常、マイナスです。配当金の支払いにあてた資金の額です。

社債発行費等に関する注意点

社債発行費や株式交付費については、純額表示が基本ですが、総額で表示することもできます。

「社債や新株の発行等による資金調達の実質手取額は、発行価額から社債発行費や株式交付費を控除した額である。したがって、社債発行費及び株式交付費に重要性がある場合は、キャッシュ・ フロー計算書上、実質手取額によって表示する。なお、これらの発行費等に重要性がない場合は、 それぞれのキャッシュ・フローを総額によって表示することができる。」(実務指針引用)

財務活動によるキャッシュ・フローがプラスの場合・マイナスの場合

財務活動によるキャッシュ・フローがプラスの場合は積極的に資金調達をしていることになります。具体的な理由として、

①大きな設備投資の準備

②事業の運転資金として

③赤字の補填として

などが考えられます。

①であれば、問題ありません。大きな設備投資は基本的に何年か一度必要なものです。

②であれば、少し注意が必要です。事業が大きく成長している最中には確かに資金が不足するものです。しかし、経常的に運転資金が足りないのであれば、それは明らかに良くありません。

③は明らかに良くありません。

財務活動によるキャッシュ・フローがマイナスの場合は主に借入金を返済してる場合です。

資金に余裕があるならば、返済しておくと支払金利が減り、将来的に楽なので、基本的にはマイナスが望ましいです。

ただし、一つの可能性として、借金が必要な状況にも関わらず銀行が貸してくれず、ただ過去の返済だけが計上されているという場合もあります。このような場合は、相当苦しいと言わざるを得ません。しかし、そこまで危機に瀕している場合は、既に企業再生の領域となっているでしょう。

株式発行での資金調達

株式を新たに発行して資金調達すると、新たに発行した株式数分だけ、発行済み株式総数が増えます。そうすると、一株当たり当期純利益を計算する際の分母である株数が増え、結果として、一株当たり当期純利益は短期的には減少することになります。これは「希薄化」と呼ばれます。

しかし、長期的には資金調達をし、効率的な投資を行うことで、分子の当期純利益が増える可能性もありますので、一概に、株式を発行する事が一株当たり当期純利益を下げる、とは言い切れません。

自己株式の購入及び配当の支払い

自己株式の購入は実質的には出資の払い戻しです。よって、自己株式の購入及び配当の支払いは株主へのキャッシュの還元と言えるでしょう。企業が自己株式の購入を行うと、1株当たり当期純利益を出す上での分母は小さくなります。よって、1株当たり当期純利益は上がります。

株主へのキャッシュの還元を株式配当にするか・自己株式の購入にするかですが、企業が株価を割安と判断している場合には、今の内に株を買っておいた方が得だと判断して、自己株式の購入を行う場合が多いです。逆に、企業が株価を割高とみている場合には、今は株を買うと損だと判断して、配当を行う場合が多いです。

まとめ~企業全体のキャッシュ・フローは財務活動によるキャッシュ・フローをコントロールすることで成し遂げましょう~

営業活動によるキャッシュ・フローの値を決める一番大きな要因は、基本的には、税引前当期純利益です。これの大きさを意図的にコントロールすることは至難の業です。

投資活動によるキャッシュ・フローの値を決める一番の要因は、投資の必要性です。また、経営状況は刻々と変わるものなので、必要性のある投資は、ある程度不利な状態でも、せざるを得ません。よって、投資活動によるキャッシュ・フローの値の大きさも、意図的にはコントロールしにくいです。

一方、財務活動によるキャッシュ・フローの値はある程度フレキシブルです。営業活動によるキャッシュ・フローの値および投資活動によるキャッシュ・フローの値を予測してから、それに合わせて決定することが、ある程度、可能です。

よって、企業全体のキャッシュ・フローのコントロールは、財務活動によるキャッシュ・フローをコントロールすることで、成し遂げましょう。