ビジネス環境がますますデジタル化する中で、請求書の支払い方法も進化しています。その中でも特に注目を集めているのが、受け取った請求書をクレジットカードで支払うことができるサービスです。

銀行振込が主流の請求書の支払いですが、請求書カード払いというサービスを利用すれば受け取った請求書が口座振込のみの対応でもクレジットカードで支払うことができるため、クレジットカードを利用するメリットなどを理由にサービス利用者が増えているんです。

本記事では、請求書カード払いサービスの仕組みやメリット・デメリット、おすすめの請求書カード払いサービスをお伝えします。

1.請求書カード払いの仕組み

請求書カード払いとは具体的にどのようなサービスなんでしょうか。

請求書カード払いとは具体的にどのようなサービスなんでしょうか。

通常、取引先から請求書が届いた場合、

②支払期日までに銀行振込を行う

という流れかと思います。支払期日までに手元資金が不足していると取引先への支払いが滞り、最悪の場合取引停止になることもあります。

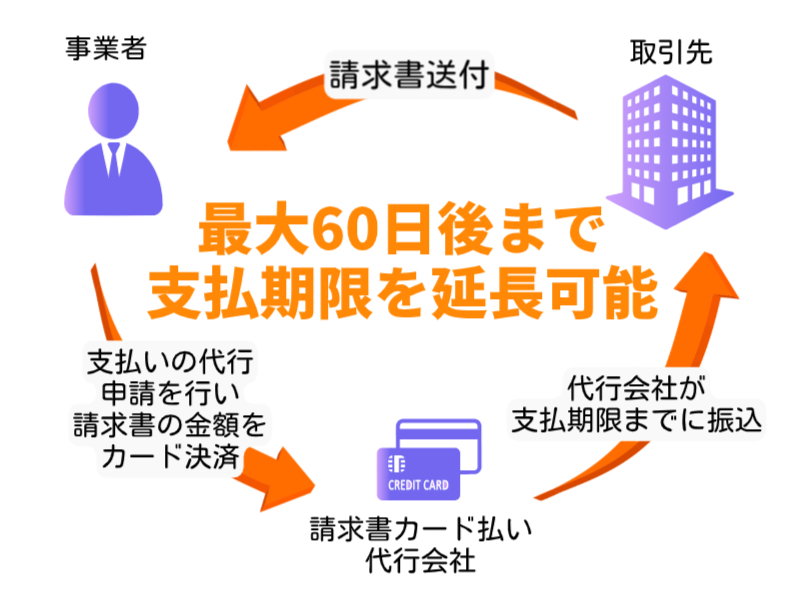

一方請求書カード払いは

②請求書カード払いサービス提供会社へ請求書等の情報とカード情報を登録

③サービス提供会社から取引先へ請求金額を振り込む(事業者が指定した任意の名義)

④登録したクレジットカードの引き落とし日に登録した請求書額が引き落とされる

請求書カード払いのサービスを利用すれば、支払期日が今月末でも実際に自身の口座から引き落としが発生するのはクレジットカードの引き落とし日になるため、実質的に支払期限を延長することができるのです。

2. おすすめの請求書カード払いサービス 比較表

請求書カード払いの仕組みがわかっても、どのサービスを使えばいいのか悩みますよね。

ここからは経営改善ラボがおすすめする請求書カード払いのサービスを5つ紹介します。

| サービス名 | 手数料 | 対応クレジットカードブランド | 支払 スピード |

サポート体制 | 注目ポイント |

|---|---|---|---|---|---|

| 4% | VISA、Mastercard、SAISON(クレディセゾン発行のアメックス/JCBブランド) | 最短 1営業日 |

詳細なFAQ、問い合わせ窓口あり | 業界唯一! 労働保険料の支払いに対応(法人のみ) |

|

| 2.5% | Visa、Mastercard、JCB、セゾン | 最短 翌日 |

FAQの他に問い合わせ窓口もあり | 東証プライム上場グループ運営の安心感と業界最安水準の手数料 | |

| INVOYカード払い | 3% | VISA、Mastercard、JCB | 最短 1営業日 |

FAQの他にチャット対応も可能 | 1万円以下の請求書でも登録できる |

| labol(ラボル) カード払い |

3.0〜3.5% | VISA、Mastercard、JCB | 最短60分 | FAQの他にチャット対応も可能 | 1万円~取扱い可能 |

| DGFT請求書カード払い | 3% | JCB、VISA、Mastercard、Diners Club、SAISON CARD | 最短 3営業日 |

サポートサイトあり | 国内で唯一ダイナーズクラブカードに対応(2024/11現在) |

| amex請求書カード払い by GMO | 3% | American Express | 最短当日 (平日のみ) |

アメックス全体でのサポートが充実 | 50,000円以下は手数料一律1,500円 |

表にすると各社それぞれ特徴が異なることがわかりますね。

いくつかピックアップしてみると

- 支払い.comは社会保険料・労働保険料の支払いに対応している

- Fintoカード後払いは圧倒的手数料の安さ

- INVOYカード払いは1万円以下の請求書でも対応可能

- ラボルカード払いは最短60分で支払い可能

といった特徴があります。

ご自身が何を一番重視するのか?をよく考えて選択しましょう。

賞与支払い分の社会保険料が高くて困っている…という方は支払い.comやFintoカード後払いがおすすめです。

3. おすすめの請求書カード払いサービス 6選

ここからは、比較表に記載の各社の特徴を簡単にまとめてみました。

ご自身の希望に沿った会社はどこなのか?どういったことを重視したいか?をチェックしておきましょう。

(1)支払い.com 東証一部のクレディセゾンと共同運営で安心◎

支払い.comは株式会社UPSIDERが東証一部のクレディセゾンと共同運営している請求書カード払いサービスです。登録に際して審査や書類提出が不要なので最短60秒で登録ができ、UPSIDERカード・セゾンカード利用で前営業日正午までにカード決済を行えば最短1営業日で取引先への振込が完了します。利用可能なクレジットカードはVISA、Mastercard、セゾンカードの3種類です。クレディセゾン発行のアメックスカードも利用できる点は大きなメリットの1つでしょう。

また、業界で唯一社会保険料の支払いにも対応しています。賞与の支払いの後の社会保険料額が高く資金繰りが苦しくても支払い.comを利用すれば最大60日後まで支払いを先延ばしできるので、社会保険料の支払いに困っている方は利用を検討してみましょう。

手数料は一律4%

対応クレジットカードはVISA、Mastercard、セゾンカード

クレディセゾン発行のカードならAMEXも利用可能

社会保険料の支払いに対応

業界唯一!労働保険料の支払いにも対応

| 運営会社 | 株式会社クレディセゾン、株式会社UPSIDER |

| 対象事業者 | 法人、個人事業主 |

| 手数料 | 4%(税込4.4%) |

| 取り扱い金額 | クレジットカードの利用可能枠に応じた金額まで |

| 振込までのスピード | 最短1営業日(UPSIDERカード・セゾンカード利用) |

| 必要書類 | 代表者の本人確認書類、支払い先が分かる書類(請求書など) (個人事業主の場合:個人事業主としての証明書類(確定申告書など)) |

(2)Fintoカード後払い 今なら初回手数料2.0%で利用可能

Finto(フィント)カード後払いは、東証プライム市場上場企業であるビジョナル株式会社の傘下企業、株式会社トラボックスが運営する請求書カード払いサービスです。借入審査や担保・保証人が不要で、法人だけでなく個人事業主も新しい資金繰り手段として利用できます。申し込みから利用まで最短当日で審査が完了し、翌日には支払い先への振込が完了します。

利用料金は、業界最安水準の支払い手数料2.5%のみで、初期費用や月額費用はかかりません。振込名義を設定できるため、取引先へカード払いを利用していることを知られずに、支払いを最大60日先延ばしにできます。社会保険料、外注費、家賃、広告費など幅広い請求書に対応しており、急な高額な支払いにもクレジットカードの利用枠内で対応可能です。

手数料は業界最安水準の2.5%

対応クレジットカードはVisa、Mastercard、JCB、セゾン

法人・個人事業主も利用可能

社会保険料の支払いにも対応

| 運営会社 | 株式会社トラボックス |

| 対象事業者 | 法人、個人事業主 |

| 手数料 | 2.5%(※5万円以下の場合は一律1,400円) |

| 取り扱い金額 | クレジットカードの利用可能枠に応じた金額まで(複数カード登録可能) |

| 振込までのスピード | 最短翌日 |

| 必要書類 | 会員登録時に必要な情報、支払い先が分かる書類(請求書・振込書・通知書・契約書など) |

\初回手数料2.0%、以降2.2%で利用できるキャンペーン実施中!※2026年3月31日まで/

(3)INVOYカード払い

![]() INVOYカード払いはINVOYという請求書管理サービスの一機能であり、資金繰り改善を目的とした決済オプションです。オプションではありますが、INVOYに登録さえすればどなたでも利用できます。

INVOYカード払いはINVOYという請求書管理サービスの一機能であり、資金繰り改善を目的とした決済オプションです。オプションではありますが、INVOYに登録さえすればどなたでも利用できます。

手数料は支払額の3%と低めで、10万円以下の支払いに対しては一律3,000円が適用されます。また、支払い完了は最短で1営業日、通常3営業日以内に実行され、取引先への振込名義を自由に指定できるため、クレジットカードを使用したことを知られずに利用可能です。INVOYカード払いだけでなく、INVOYの請求書管理サービス全般を利用すれば、請求書の管理から支払いまでを一貫して行える点が大きなメリットと言えるでしょう。

手数料は3%

対応クレジットカードはVISA、Mastercard、JCB

家賃や光熱費の支払いにも対応

| 運営会社 | FINUX株式会社 |

| 対象事業者 | 法人、個人事業主、フリーランス |

| 手数料 | 3%(10万円以下の支払いには一律3,000円) |

| 取り扱い金額 | クレジットカードの利用可能枠まで |

| 振込までのスピード | 最短1営業日での振込(通常は3営業日以内) |

| 必要書類 | なし (VISA 、JCBのクレジットカードを利用する場合は請求書の添付が必須) |

(4)ラボルカード払い

![]() ラボルカード払い

ラボルカード払い![]() は銀行振込などの現金が必要な支払いを手持ちのクレジットカードで決済できるサービスです。1万円~クレジットカードの利用上限額までの支払いで活用でき、対応クレジットカードブランドはVISA、Mastercard、JCBの3種類です。

は銀行振込などの現金が必要な支払いを手持ちのクレジットカードで決済できるサービスです。1万円~クレジットカードの利用上限額までの支払いで活用でき、対応クレジットカードブランドはVISA、Mastercard、JCBの3種類です。

取引先からの請求書をカード払いできるだけでなく、家賃や経費の支払いにも活用できるのは大きなメリットですね。また、最短で60分で振込が完了するので急な支払いが発生しても安心です。

手数料は3~3.5%

対応クレジットカードはVISA、Mastercard、JCB

家賃、経費、オンラインショッピングの支払いにも対応

| 運営会社 | 株式会社ラボル |

| 対象事業者 | 法人、個人事業主、フリーランス |

| 手数料 | 3〜3.5% |

| 取り扱い金額 | クレジットカードの利用可能枠まで |

| 振込までのスピード | 最短60分、24時間365日対応 |

| 必要書類 | 本人確認書類、事業者証明書(例:開業届、確定申告書) 支払い内容が確認できるもの(請求されていることがわかる書類、 メール、契約書など) |

(5)DGFT請求書カード払い

DGFT請求書カード払い 公式サイトから引用

DGFT請求書カード払いは株式会社デジタルガレージが提供する法人や個人事業主向けのBtoB決済サービスです。手数料は業界内で低水準の3%(10,000円未満の支払いは一律300円)であり、少額支払いにも利用しやすいのが特徴です。

サービス利用には事前審査が不要で、会員登録後すぐに利用開始できます。また、VISA、Mastercard、JCB、Diners Club、SAISONカードに対応し、普段利用しているカードでの支払いが可能です。国内で唯一ダイナースクラブカードに対応している点は大きなメリットの1つですね。

手数料は3%

対応クレジットカードはVISA、Mastercard、JCB、Diners Club、SAISONカード

国内で唯一ダイナースクラブカードに対応

| 運営会社 | 株式会社デジタルガレージ |

| 対象事業者 | 法人、個人事業主、フリーランス |

| 手数料 | 3%(10,000円未満の支払いは一律300円) |

| 取り扱い金額 | クレジットカードの利用可能枠まで |

| 振込までのスピード | 通常3営業日以内 |

| 必要書類 | なし(クレジットカードと請求書のみで利用可能) |

(6)amex請求書カード払い by GMO

「amex請求書カード払い by GMO」公式サイトから引用

「amex請求書カード払い by GMO」は、アメリカン・エキスプレス(Amex)のビジネス・カード会員向けに提供される請求書カード決済サービスです。GMOペイメントゲートウェイが運営しており、取引先がクレジットカード支払いを受け付けていない場合でも、請求書支払いをAmexのビジネスカードで行える点が特徴です。

クレジットカード会員向けのサービスということもあり、利用にあたっては審査が不要で、簡単な登録とインボイス制度対応の適格請求書発行事業者登録番号があればすぐに利用を開始できます。

手数料は3%

アメリカン・エキスプレスのビジネス・カード会員(グリーン/プラチナ/ゴールド)が対象

適格請求書発行事業者登録番号(インボイス登録番号)を所持している会員のみ利用可能

| 運営会社 | GMOペイメントゲートウェイ株式会社 |

| 対象事業者 | アメリカン・エキスプレスのビジネス・カード会員 |

| 手数料 | 50,000円未満:一律1,500円、50,000円以上:請求書金額の3% |

| 取り扱い金額 | クレジットカードの利用可能枠まで |

| 振込までのスピード | 最短当日から4営業日以内 |

| 必要書類 | 適格請求書発行事業者登録番号(インボイス登録番号) |

4.請求書カード払いサービスを利用するメリット

請求書カード払いサービスを利用することには多くのメリットがあります。

ここでは、その具体的なメリットを詳しく見ていきましょう。

(1)支払いを延長できる!

請求書カード払いの最大のメリットは、支払い猶予が得られることです。請求書を受け取った時点で即座に現金を支払う必要がないため、手元資金を温存しつつ、支払いを延長できます。

大口の入金予定があるにもかかわらず、支払いが先に発生するので資金繰りが苦しい、、なんて事態が起こっても安心です。請求書カード払いを利用すれば資金繰りに余裕を持たせることができ、特に短期的なキャッシュフロー管理が容易になります。

従業員のボーナスや設備の修繕など突発的に支出が増えたときも安心です。

(2)ポイントやキャッシュバックが獲得できる

クレジットカードによっては、支払いを行うと利用額に応じてポイントやキャッシュバックが得られます。

取引先へ支払う額は銀行振り込みと変わりませんが、ポイントやキャッシュバックが得られれば実質的な支払い額が減少したと考えられ、ビジネスにおけるコスト削減につながります。

特に支払い額が大きい場合や定期的な支払いがある場合には、年間を通じてかなりの還元が期待できます。

個人でもクレジットカードを利用している人はメリットとして大きく実感できるのでは?クレジットカードによっては使えば使うほど還元率が高くなるものもあるようですよ。

(3)支払い管理の一元化と経理業務の効率化

クレジットカードでの支払いは明細書にすべての取引が記録されるため、経理業務が効率化されます。請求書カード払いサービスを利用して複数の請求書の支払いを一つのクレジットカードにまとめることで、支払い管理が一元化され、経理担当者の負担が軽減されます。また、オンラインでの確認が可能なため、どこでも簡単に支払い状況を把握することができます。

クレジットカードの明細を見ればその月のすべての支出がわかれば、どの程度資金を確保しておく必要があるか一目でわかるのは便利ですね。

(4)担保や保証人はもちろん不要!詳細な審査も不要

資金繰りのための銀行融資はもちろんファクタリングも利用にあたっての審査が必要ですが、請求書カード払いサービスは基本的に審査は必要ありません。

利用者の本人確認が必要な場合はありますが、細かい自社の業績や支払い状況、取引先の調査なども不要なため審査にかかる時間がない点は大きなメリットといえるでしょう。

また、審査にあたって書類を準備する手間も不要なので圧倒的に気軽に利用ができます。

審査のために書類を準備する手間や時間が省略できるだけでなく、審査に落ちるという心理的不安も回避することができます。

5. 請求書カード払いを利用するデメリット

一方で、請求書カード払いを利用することにはいくつかのデメリットやリスクも存在します。これらを理解し、適切に管理することが重要です。

ここからは、請求書カード払いの利用に伴う主なデメリットについて詳しく解説します。

(1)手数料の負担とコスト増加のリスク

請求書カード払いを利用する際には手数料が発生します。

手数料はサービスやクレジットカードの種類によって異なりますが、一般的には数%の手数料が上乗せされます。

この手数料が積み重なると、ビジネスのコストが増加し利益率に悪影響を与える可能性があります。特に、利益率が低い業種では、この手数料負担が大きなデメリットとなり得ます。

(2)クレジットカードの与信枠による制限

クレジットカードには利用限度額(与信枠)が設定されており、これを超える支払いはできません。高額の請求書を一度に支払う場合や、複数の請求書を同時にクレジットカードで支払う場合、与信枠が不足する可能性があります。

与信枠の増額を申請することも可能ですが、審査が必要でありすぐに増額が認められるとは限りません。請求書をカード払いで支払う際には与信枠の管理も必要です。

(3)セキュリティリスクと不正利用の可能性

クレジットカードの利用にはセキュリティリスクが伴います。

カード情報が漏洩した場合、不正利用されるリスクがあり、ビジネスにおいて大きな損害を被る可能性があります。多くのクレジットカード会社は不正利用に対する補償を提供していますが、問題が発生した場合には解決に時間がかかることがあります。

(4)会計処理の複雑化と運用リスク

クレジットカードを頻繁に利用すると、会計処理が複雑になる場合があります。

特に、複数のクレジットカードを使用している場合やカード会社ごとに異なる締め日・支払日が設定されている場合は、取引の管理が煩雑になることがあります。

また、手数料やポイント還元を含めた計算が必要になるため経理業務の負担が増えることも考慮する必要があります。

口座から引き落とされるだけだった支払いが、先延ばしできて更にポイントがつくとなるとオトクな感じがしますよね。とはいえサービスを利用するには手数料は必須です。手数料を支払ってもメリットが上回るのかどうか?自社にあった使い方をしっかり検討しましょう。

6.請求書カード払いサービスを利用しても問題ないの?

(1)取引先に請求書カード払いサービスの利用は通知される?

(2)カード払いに対応していない取引先にも使える?

請求書カード払いサービスは、

②請求書カード払いサービス提供会社へ請求書等の情報とカード情報を登録

③サービス提供会社から取引先へ請求金額を振り込む(事業者が指定した任意の名義)

④登録したクレジットカードの引き落とし日に登録した請求書額が引き落とされる

取引先に請求書カード払いサービスの利用を知られることなく、資金繰りを改善できるのはとても魅力的ですね。

7.請求書カード払いが向いている人とは?

請求書カード払いは、クレジットカードで請求書の支払いを行い、支払期日を延ばして資金繰りを改善できるサービスだということはこれまでもご説明してきました。

では実際このサービスの利用が向いているのはどんな人でしょうか。

(1) 資金繰りの調整が必要な人

支払期日を延ばすことでキャッシュフローを調整できるため、手元資金に余裕がない事業者に適しています。例えば、取引先に支払うタイミングと自社への入金タイミングがずれている場合、カード払いで一時的に支払いを先送りにでき、現金が不足するリスクを低減できます。数週間後にまとまった入金がある予定があれば、それまでの支払いをカードで延長し、タイミングを合わせることで資金の流れをスムーズに保てます。

(2)短期間での支払い猶予が必要な人

通常のクレジットカード利用と同様にカードの締日まで支払いを猶予できるため、数週間から2カ月程度の短期的な資金繰り改善に役立ちます。緊急の支出や突発的な支払いが発生した場合でも、カード枠内で支払いをカバーし期日を延ばせます。このように、急な経費発生時や一時的に資金の余裕を作りたい場合にも有効です。

(3) 手数料を抑えて資金繰りしたい人

後述しますが、請求書カード払いはファクタリングと比べると手数料が低めで、2〜5%程度が相場です。比較的安価にキャッシュフローの調整ができるため、手数料負担を抑えたい事業者に向いています。例えば、売掛金の入金までに少額の支払いが重なるケースでも、ファクタリングの手数料が高いと感じる事業者にとって、請求書カード払いはコスト効率が良い選択です。

(4)審査なしで資金繰り手段を利用したい人

通常、銀行融資やファクタリングでは信用力や財務状況を確認する審査が必要です。しかし、請求書カード払いでは、自社取引先どちらも審査がなく、既存のクレジットカードが利用可能枠内であればすぐに利用できるため、審査を避けたい事業者に適しています。特に、資金繰りに時間の余裕がなく、迅速に対応したい事業者には即効性のある手段としてメリットが大きいでしょう。

(5)取引先に支払いの延長を知られたくない人

取引先に通知がいかず、振込名義も指定できることが多いため、取引先に知られることなく支払いの延長が可能です。通常の支払いのように扱えるため、支払期日の延長を取引先に知られたくない人にとって便利なサービスです。

(6)クレジットカードのポイントを活用したい人

請求書カード払いを利用することで、クレジットカードのポイントやキャッシュバックを受けられるため、支払いにかかるコストの一部を回収できるというメリットもあります。日々の経費を効率的に管理しながら、ポイントや特典を活用したい事業者には、請求書カード払いは魅力的です。

8.ファクタリングと請求書カード払いの違い

経営改善ラボでは資金繰りの方法として、ファクタリングもご紹介しています。

今回ご説明した請求書カード払いとファクタリングはどちらも資金繰り改善に役立つサービスですが、それぞれ、資金調達や支払い方法の違いに応じて適した利用場面があります。

ファクタリングと請求書カード払いについて以下に比較してみました。

| 項目 | ファクタリング | 請求書カード払い |

| 概要 | 売掛債権(売掛金)をファクタリング会社に売却し、早期に資金を得る手法 | クレジットカードで請求書を支払い、期日を延長してキャッシュフローを調整する手法 |

| 主な目的 | 資金の早期調達、未回収リスクの回避 | 資金繰りの調整、支払期日の延長によるキャッシュフロー改善 |

| 仕組み | 企業が売掛金をファクタリング会社に売却し、手数料を差し引いた資金を即時に得る | クレジットカードで請求書を立替払いし、支払期日をカード会社の決済日に延期 |

| 手数料 | 2%〜20%(売掛先や取引リスクによる) | 2%〜5%程度(サービスや請求金額により異なる) |

| 審査の有無 | あり。主に売掛先の信用力に基づいて審査される。 | なし。クレジットカードの利用可能枠内であれば利用可能。 |

| キャッシュフロー改善 | 売掛金を即時に現金化することで、キャッシュフローを早期に改善 | 支払い期日を延長することで、一時的に支払いを先送りしキャッシュフローを調整 |

| 主な利用用途 | 売掛金の早期回収、長期支払の取引、信用リスクのある取引 | 事業費用や請求書支払い、突発的な支払いニーズへの対応 |

ファクタリングは、大口の取引が発生したが売掛金の回収まで日数があり、それに対応する支払いが厳しい場合などに利用されます。請求書の額が買取上限なので、大口であればあるほど得られる資金額は多くなります。一方、請求書カード払いは、支払い期日を柔軟に調整できるため、短期間の資金繰り改善に有効ですが、クレジットカードの利用可能枠内での入金になるためファクタリングに比べると得られる資金額は少ない傾向にあります。

資金繰りの状況によっては、請求書カード払いとファクタリングを組み合わせて利用するのも一つの手ですね。資金ショートさせずに経営していくために様々な資金繰り方法を検討しておくことが大切です。

ファクタリングについて詳しく知りたい方は以下で詳しく説明しています。

ファクタリング会社の選び方は以下の記事を参考にしてみてください。

おすすめの法人向けファクタリングサービスは以下でご紹介しています。