昨今、銀行融資などとは異なる新たな資金調達手段として活用されているファクタリング。一般的にファクタリングと呼ばれるサービスは買取型ファクタリングを指しています。ここでは、買取型ファクタリングの仕組みやメリット・デメリット、注意点や会計処理の仕方をご説明します。

1.買取型ファクタリングの仕組み

買取型ファクタリングは事業者が所有している売掛債権をファクタリング会社に売却する金融サービスのことで、資金調達手段の一つです。

ファクタリングを利用すると、もともと請求書に記載していた入金期日よりも早く資金調達が可能になるため資金繰りの改善が期待できます。

買取型ファクタリングには2社間ファクタリングと3社間ファクタリングと呼ばれる契約体系がありますが、メリット・デメリット、契約から入金までの流れがそれぞれ異なります。

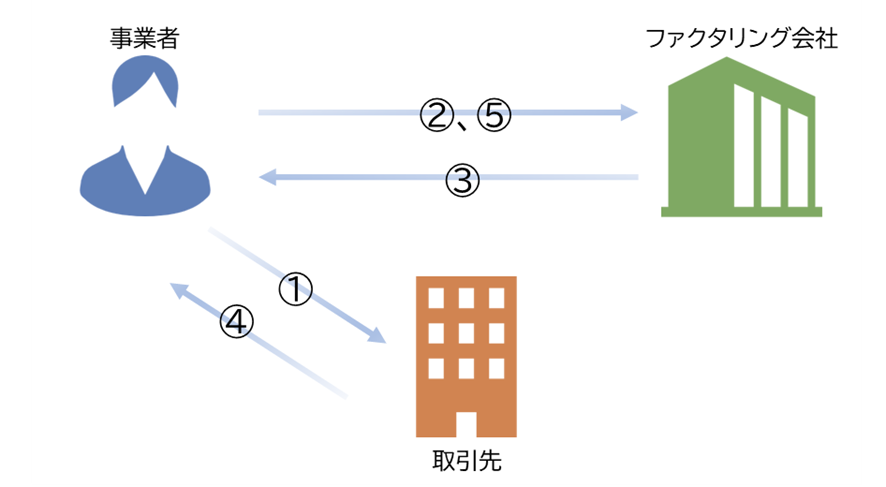

(1)2社間ファクタリング

2社間ファクタリングとは売掛債権を所有している事業者とファクタリング会社の2社間でやり取りが完結する契約方法です。

契約から入金までは図のような流れが一般的です。

②事業者とファクタリング会社間で請求書の譲渡契約締結

③債権買取額がファクタリング会社から事業者へ入金される

④取引先から事業者へ請求金額が入金される

⑤事業者は回収した請求金額をファクタリング会社へ入金

2社間ファクタリングのポイント

図にも示していますが、取引先とファクタリング会社の間でのやりとりは発生しません。

取引先にファクタリングの利用が知られてしまうと、資金繰りに不安があるのか?と思われて取引が中止になってしまう危険性があります。

しかし、2社間ファクタリングなら取引先に知られることなく資金調達を行うことができます。

事業者とファクタリング会社の2社間のやりとりなので手続きも簡単ですし、そのぶん現金化までのスピードが早く、ファクタリング会社によっては即日現金化も可能です。

後述する3社間ファクタリングと比較して2社間ファクタリングは手数料が割高になる傾向があります。

これは取引先から事業者に請求金額が支払われてから事業者がファクタリング会社へ入金する仕組みのため、ファクタリング会社にとって事業者から回収できないリスクがあるからです。

一般的に2社間ファクタリングは取引先に通知されることなく利用できますが、ファクタリング会社によっては2社間でも債権譲渡登記ありと設定している場合があります。

債権譲渡登記を行う理由としては、事業者がファクタリング会社に債権を譲渡したと登記することで第三者に所有権が移ったことを主張できるので売掛債権の未回収を防ぐことができます。

ファクタリング会社によっては債権譲渡登記を必須にしているケースもあるため、絶対に取引先に知られたくない場合は債権譲渡登記不要の会社を使いましょう。

・取引先とファクタリング会社間のやりとりが発生しない

・現金化までのスピードが早い

・手数料が割高になる傾向がある

・ファクタリング会社によっては債権譲渡登記を設定している場合もある

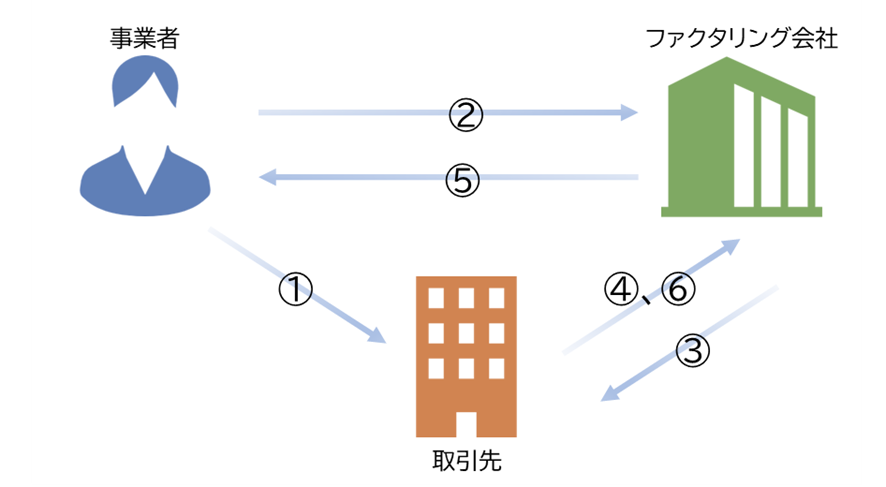

(2)3社間ファクタリング

3社間ファクタリングとは事業者、ファクタリング会社、取引先の3社間でやり取りが行われる契約方法です。

契約から入金までは図のような流れが一般的です。

②事業者とファクタリング会社間で請求書の譲渡契約締結

③ファクタリング会社から取引先へファクタリング利用の通知

④取引先がファクタリングを利用することを承諾

⑤債権買取額がファクタリング会社から事業者へ入金される

⑥取引先はファクタリング会社へ請求金額を入金

3社間ファクタリングのポイント

3社間ファクタリングは2社間ファクタリングと比べると手数料が安く設定されているケースが多いです。

これは取引先から直接ファクタリング会社へ入金されるスキームのため、事業者を介す2社間に比べて回収リスクが低いことが理由の一つです。

手数料が安くなる理由と重複しますが、取引先は債権金額を事業者ではなくファクタリング会社に支払うだけなので手間は変わりません。その分回収リスクが低くなり、審査にも通りやすくなります。

取引先の承諾を得るための資料作成等の手間や時間がかかるため、2社間と比べて現金化までのスピードは遅くなります。

3社間ファクタリングは取引先への通知が必須です。そのためファクタリングの利用を理解してもらえる取引先でないと、資金繰りに不安があると思われ取引が中止になる可能性もあります。

・2社間と比べるとファクタリング会社に支払う手数料が安い

・売掛債権の回収リスクが低いため、審査に通りやすい

・取引先の承諾が必要なため現金化までに時間がかかる

・取引先にファクタリングを利用していることが通知される

2.買取型ファクタリングのメリット・デメリット

仕組みはわかっても自社にあったサービスなのか、が一番大切ですよね。

ここからは買取型ファクタリングのメリット・デメリットを説明します。

(1)買取型ファクタリングのメリット

利用するファクタリング会社によりますが、基本的に、もし買い取ってもらった売掛債権が回収できなくなっても事業者側に請求されることはありません。

未回収の売掛債権を保有したまま取引先が倒産してしまい回収不可になってしまった!というリスクを避けることができる点は大きなメリットといえるでしょう。

銀行融資など異なり、最短即日で現金化が可能です。

従業員の賞与支払いで急に手元資金が必要になった!など、差し迫った支払いがある際に利用できます。また、入金サイトが長い売掛債権を売却することでキャッシュフローの改善も見込めます。

銀行融資などと異なり、あくまでも売掛債権の売却ですから負債として貸借対照表に載ることはありません。

信用情報に影響しないため、銀行からの融資を検討している際の資金調達にも利用できます。

買取型ファクタリングは取引先の経営状況や信用度が重視され、事業者本人の経営状況はほとんど関係ありません。

そのため、赤字で銀行融資が受けられない事業者でも利用できるのが大きなメリットです。

(2)買取型ファクタリングのデメリット

ファクタリングは通常の銀行融資などに比べると高額な手数料が発生します。

また、ファクタリング会社によって手数料の審査基準が異なるため最初の提示は低い手数料でも最終的に支払う金額が高額になるケースもあるので注意しましょう。

買取型ファクタリングはあくまでも売掛債権の売買です。

保有している売掛債権以上の金額を調達したいのであれば、銀行融資など他の資金調達手段を検討する必要があります。

ファクタリングの利用が取引先に知られると資金繰りに不安があるのか?と勘ぐられ、取引中止になってしまう可能性があります。

知られても大丈夫な関係性の取引先の売掛債権を売却するか、取引先に知られないよう2社間ファクタリングを利用するなどの対策が必要です。

3.買取型ファクタリング利用時の注意点

従来の資金調達手段と比べて利用ハードルが低く、使い勝手のいい買取型ファクタリングですが、実際に利用する際の注意点をまとめました。

契約書に”債権譲渡契約(売買契約)”であると定めてあるかどうか、債権が回収できなかった場合に事業者が債権を買い戻したり相当額を事業者資金から支払ったりするようになっていないかを確認しましょう。

償還請求権とは金銭債権などが債務者から支払われないとき、金銭債権をさかのぼり直接請求できる権利のことでリコースとも呼ばれます。

一般的なファクタリングはノンリコースです。

償還請求権ありの場合、売買契約ではなく担保ありの借入になってしまいます。

取引先だけでなく事業者の信用度もチェックされますし、審査に時間がかかる場合が多く支払いが遅れると信用情報に影響が出ます。

償還請求権ありと設定しているファクタリング会社は貸金業登録業者であり、名の通った企業がほとんどですが、もし利用する予定のファクタリングが償還請求権ありの場合は必ずファクタリング会社が貸金業登録事業者かどうかを確認しましょう。

そもそも一般的なファクタリングは償還請求権なし(ノンリコース)ですから、検討段階で償還請求権が設定されている場合は候補から外しましょう。

償還請求権と同じく、担保や保証が設定されていると借入と同じ扱いになります。

悪徳なファクタリング会社の中には一見通常の買取型ファクタリングのように見せて担保・保証を設定している場合もあります。

利用を検討する段階で必ずチェックしましょう。

ファクタリングを利用するには一定の手数料が発生します。

ファクタリング会社によって設定されている手数料割合は様々ですが

2社間ファクタリングは10~25%

3社間ファクタリングは1~10%

がおおよその相場です。

銀行融資などと違い利息制限法の適用を受けないことから、ファクタリングには手数料の上限が設定されていません。

手数料が高額なファクタリングを利用すると、かえって資金繰りが悪化する可能性もあります。利用するサービスに手数料の上限があるかどうか、妥当な金額なのかを確認しましょう。

また、手数料以外の諸費用が発生する場合もあります。

最終的に手元に入ってくる金額はいくらなのか、詳細な見積もりをとって確認するのがおすすめです。

・債権譲渡契約になっているか?

・償還請求権(リコース)なしになっているか?

・担保や保証はついていないか?

・手数料の上限は?

・手数料の金額は妥当か?

買取型ファクタリング手数料の審査基準

手数料の相場は

2社間ファクタリングは10~25%

3社間ファクタリングは1~10%

がおおよその相場だと前述しましたが、手数料を決定する審査基準はどうなっているのか気になりますよね。

ファクタリングの手数料はファクタリング会社がそれぞれの審査基準で決定しているため、実際に売掛債権を審査してみないと手数料がいくらになるのかわかりません。

主な判断基準として下記のような項目をチェックするケースが多いようです。

・売掛債権の金額

・取引先の信用度

・売掛債権の支払期日

・債権の信憑性

契約体系とは2社間ファクタリングか3社間ファクタリングかという点です。

前述のとおり、比較すると3社間の方が手数料を安く設定しているファクタリング会社が多いようです。

売掛債権の金額はなぜチェックされるのでしょうか。

ファクタリング会社としては、金額が少額でも高額でも手間は同じですからより利益の大きい売掛債権を取引したいですよね。

売掛債権の金額が大きい方が手数料は安くなる傾向にあります。

ファクタリングは売掛債権が確実に回収できることを前提にしたサービスです。取引先から債権金額が回収できなければファクタリング会社にとって損失でしかありません。

そのため、ファクタリング会社は取引先の与信調査を行っています。

取引先が個人事業主や設立したての法人、経営状況が危ういと信用度が低くなる傾向にあります。法人の取引先との売掛債権のみ買取可能なファクタリング会社も多いため、保有している売掛債権が売却可能かチェックしておきましょう。

売掛債権の支払期日は近いほうが手数料が低く設定される傾向にあります。

支払期日が遠ければ遠いほど回収リスクは高まるからです。支払期日を迎える前に倒産されてしまってはファクタリング会社にとって大きな損失になってしまいます。ただし、取引先が上場企業のような大手であったり公共団体であったりといった倒産リスクが低い場合は支払期日が遠くても問題のないケースが多いようです。

売掛債権そのものの信憑性もチェックされます。

他のファクタリング会社に同じ債権を売却していないか?そもそも実在する債権なのか?期限は切れていないか?などが確認されます。

4.ファクタリング会社の選び方

資金繰り改善のために利用したにもかかわらず、手数料や諸費用の支払いでむしろ資金繰りが悪化してしまった!とならないために複数社に見積りをとっておくことをおすすめします。

会社によっては他社で断られた売掛債権でも買い取ってくれる場合もあるため1社に断られたからといって資金繰りを断念するのは早計です。

ここからはファクタリング会社を選定するときに確認するポイントをご紹介します。

重視するポイントは事業者によって異なりますのでご自身にとってどの点が重要か決めておきましょう。

前述したとおり、ファクタリング会社によって手数料は異なります。

納得できる手数料を掲示してくれるファクタリング会社を選ぶようにしましょう。また、手数料以外の費用を請求される場合もあります。ホームページで見た手数料は一番安かったのに、最終的な支払いは他の会社より高くなってしまった!となっては元も子もありません。

最終的にいくら支払わなければいけないのか、手元にどの程度入ってくるのかを契約する前に確認しましょう。

利用したファクタリング会社が詐欺業者だった!ということのないように信用できる会社かどうか事前に調べておきましょう。会社概要だけでなく、会社の規模や取引金融機関、口コミなどもチェックしておくといいでしょう。

契約時の対応も注意が必要です。

契約書を作成しなかったり契約書の写しなどをわたしてこなかったりする場合は契約しないのが賢明です。

契約書があるから大丈夫とは言えないのが詐欺業者の怖いところです。それまでの説明と異なる内容の契約書を作成し、きちんと契約書の内容を説明せずに契約させる詐欺業者もあるようです。

契約書の内容の確認はもちろんのこと、契約を結ぶ前に契約書の写しをもらえるかどうかの確認も行いましょう。

ファクタリング会社によっては買取可能額の上限を設定している場合もあります。

希望の金額より低い買取可能額だと、資金繰り改善という目的が達成されません。利用を検討しているファクタリング会社の買取可能額がどのくらいなのかチェックしておきましょう。

その他、入金スピードの確認も必要です。

手元資金が欲しい日付までに入金が可能かどうかも確認しておきましょう。

①手数料が妥当かどうか

買取手数料以外の費用の内訳は?

②信用できる会社かどうか

契約書の内容は正しいか?写しをもらえるか?

③入金可能額、入金スピードは希望に沿っているか

5.ファクタリングを活用できる人とは

ファクタリング会社によって異なりますが、個人事業主の方や法人設立1年目でもサービスを利用できます。

ファクタリングは売掛債権の審査に重きを置いています。そのため事業者側が赤字であっても取引先や売掛債権に問題がなければファクタリングによる資金調達が可能です。

開業したてで銀行などの融資はなかなか受けられないという方でも売掛債権さえあれば資金繰りが可能なため、急ぎ資金が必要ではない方も資金調達手段の一つの候補として考えておくのがいいでしょう。銀行融資を申し込みたい方にも、ファクタリングは負債にならない資金調達なのでおすすめです。

・赤字の状態でも売掛債権に問題がなければ利用可能な場合もある

・近々銀行融資を申し込む予定で負債を増やしたくない人にもおすすめ

6.ファクタリングの会計処理

いざファクタリングを利用して早期の資金調達が完了したら、会計処理も速やかに行っておきましょう。

| 借方 | 貸方 | |||

| ① | 勘定科目 | 金額(単位:円) | 勘定科目 | 金額(単位:円) |

| ② | 売掛金 | 3,000,000 | 売上 | 3,000,000 |

| ③ | 現金預金

支払手数料 |

2,850,000

150,000 |

預り金 | 3,000,000 |

| ④ | 現金預金 | 3,000,000 | 売掛金 | 3,000,000 |

| ⑤ | 預り金 | 3,000,000 | 現金預金 | 3,000,000 |

①取引先との売買取引により売掛金(債権)が発生。

└借方に売掛金、貸方に売上を計上。

②ファクタリング契約により、ファクタリング会社から入金。

└手数料をファクタリング会社に支払い。借方に現金預金、貸方に預り金を計上。

③取引先からの入金が行われる。

└売掛金が減少、現金預金が増加。

④ファクタリング会社に弁済を実施。

└預り金が無くなり、現金預金が減少。

7.まとめ

ファクタリングとは売掛債権の活用により資金化を図る方法ですが、中小企業にとっては資金調達方法のひとつとして活用すべき方法、と考えることが可能です。ファクタリングでは「売掛債権の質」が重要になりますが、従前の取引において、ファクタリングに活用できるような信用度の高い売掛債権をなるべく増やすような努力も必要です。