●はじめに

早速ですが、御社では資金繰り表は作成されていますか?また、その資金繰り表を有効活用できていますか?毎月資金繰りに悩んでいる中小企業の経営者の方は、少なくないでしょう。そのような状況で資金繰り表は大いに役立つはずですが、作成しない月があったり、作成しても使いこなせなかったりしていませんか。今の時代、インターネットで検索すれば資金繰り表のテンプレートは沢山出てきます。しかし、どのテンプレートを選べばいいか、どんな形のものが自分の会社に合っているか、作ってみないと分からないのは面倒ですよね。

この記事では、どんなテンプレートを選べばいいのか判断するポイントを紹介するとともに、自分の会社に合ったテンプレートへ変える方法も解説していきます。少しでも資金繰りに対する不安が少なくなるよう丁寧に説明しますので、ぜひ最後まで読んでくださいね。

●自社に合う資金繰り表の形式を確認しよう

資金繰り表は金融機関のホームページなどで公開されているので、ダウンロードしたものに手を加えて使用すると手間が省けます。しかし、検索するといくつも見つかるので、それを全部ダウンロードして確認すると相当な時間がかかります。まずは、自分の会社にはどのような形式の資金繰り表と相性がいいのか、確認しておきましょう。形式を大きく分けると月毎と日毎の2種類なので、その2種類をそれぞれ説明していきますね。

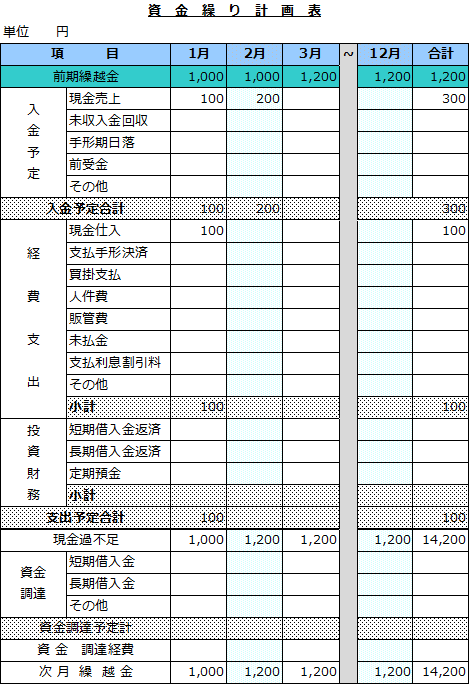

一般的に、資金繰り表と言えば月毎に管理するものを指すことが多いです。左表も、日本政策金融公庫のホームページからダウンロードしたテンプレートを簡略化したものですが、月毎の資金繰り表でした。大まかに見ると、入金予定、支出予定、資金調達予定の3つの内訳を作り、月毎にどれだけのお金が動くか見えるようになっています。資金繰り表はお金の出し入れを把握するための表なので、資金調達の欄は無くても問題ないでしょう。また、人件費や販管費を一括して「経費」という1行にまとめてもいいです。運用するのに問題なければ、簡略化できる項目は簡略化した方がスッキリして見えますので、作る方と見る方の好みに合わせて構いません。

月毎の資金繰り表の特徴は、予算会議や経営会議で使われやすい形式であることです。入金予定と支出予定のバランスが見えやすいので、売掛金の回収遅れや支払サイトの適正化といった戦略分析に利用できます。表のように1年分が入力できるようにしてあれば、資金不足になりやすい月も分かるので、資金調達計画も可能になります。また、ひと月で1シートとし、各予定額と実際の入出金の列を挿入すれば、予想と現実の乖離がないか確認もできるようになります。特に運転資金に困ることがない会社や、今までと異なる視点で戦略分析したい会社であれば、月毎の資金繰り表が役に立つでしょう。

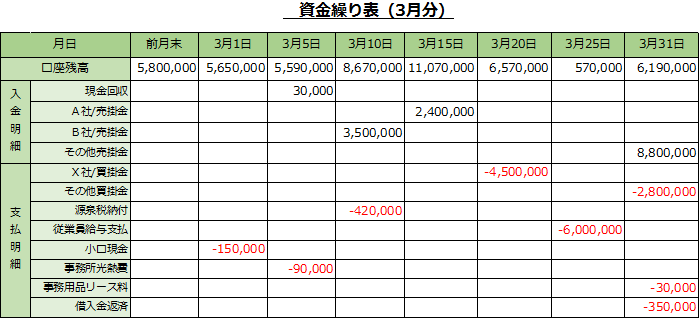

続いて、週毎や日毎の資金繰り表についてご説明します。何日に入金され、何日に支払があり、その時点での現金残高を確認できるものが、週毎や日毎の資金繰り表の特徴です。運転資金が潤沢でない企業や、中小企業の方へは週毎・日毎の資金繰り表をオススメします。週毎・日毎の資金繰り表を簡易なひな形にすると、以下のようになります。この表では、大半の入出金が月末にまとまっているものの、20~25日の出金が高額なため25日の残高が極端に少なくなっています。その上、月末の支払予定額が25日の残高を上回っていますので、入金のタイミングによっては支払不足になりかねない状態です。

上記のように、月内での入出金のバランスが以下の条件に当てはまる場合、週毎や日毎の資金繰り表を作成するようにしましょう。

- a. 売掛金はまとめて月末に入金、給与や買掛金はそれ以前の毎月20日などに支払う

- b. 取引先が複数あり、かつ売掛金の入金日が統一されていない

- c. 売掛金から相殺される経費があり、入金額が直前まで不明な取引先がある

表と同様のaのような場合、売掛金の入金日までの預金残高がマイナスになる可能性があるので、日毎の資金状態が確認できた方がよいでしょう。bやcの場合も、売掛金の回収漏れが資金不足につながりやすいので、細かい区切りで資金繰り表を作成する方が利便性は高いです。

資金繰り表の作成方法については、「資金繰り表とは何か? 資金繰り表の作成手順」の記事でわかりやすく解説しています。

●まとめ

いかがでしたでしょうか?資金繰り表には何の行を作ればいいのか、月毎を作るか週毎を作るかだけでも理解できていれば、取組みやすいですね。1度テンプレートを作成してしまえば次は入力するだけなので、最初の手間や面倒な気持ちを克服すればあとはスムーズに進むと思います。大事なのは、お金がどれだけ入ってきて、どれだけ出ていくのか、そのタイミングは適切かを把握することなので、経営者が見やすい形式であることが1番です。資金繰り表は定期的に更新し、予定と実際の金額に差異がないか管理しなければなりません。しかし、それによって資金不足の問題が起きる前に対処ができ、準備する時間も確保できるようになります。作っておいて損はない、むしろ得しかしない表なので、ぜひあなたの見やすい資金繰り表を作ってみてくださいね。

会社の資金繰りが厳しいと感じている方は、「会社の資金繰りが厳しい時!経営者が行うべき3つの改善策とは?」の記事もチェックしてみてください。