営業活動によるキャッシュ・フローとは、キャッシュ・フロー計算書の3つの区分の内の一つを指します。そもそも、キャッシュ・フロー計算書は、そのキャッシュ・フローを生み出した企業活動によって、営業活動によるキャッシュ・フロー、投資活動によるキャッシュ・フロー、財務活動によるキャッシュ・フローの3つの区分に分かれています。

この営業活動によるキャッシュ・フローは、営業活動、即ち、企業の本業により、どれだけ現金が出入りしたのかを表すものです。関連する実務指針によると、<「営業活動によるキャッシュ・フロー」の金額は、企業が外部からの資金調達に頼ることなく、営業能力を維持し、新規投資を行い、借入金を返済し、配当金を支払うために、どの程度の資金を主たる営業活動から獲得したかを示す主要な情報となる。>とあります。

要するに本業でお金がちゃんと入って来ているか、ということです。

1. キャッシュ・フロー計算書における営業活動によるキャッシュ・フローの表示方法

キャッシュ・フロー計算書における営業活動によるキャッシュ・フローの表示方法には2種類あります。それは、直接法と間接法です。

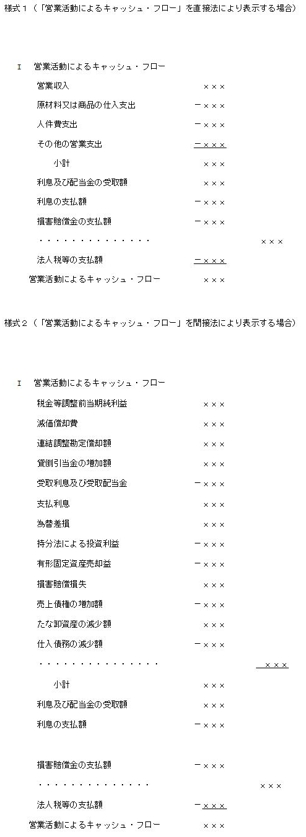

ここで、実務指針によると、<直接法とは、営業収入、原材料又は商品の仕入れのための支出等、主要な取引ごとにキャッシュ・フローを総額表示する方法をいう。間接法とは、税金等調整前当期純利益に、非資金損益項目、営業活動に係る資産及び 負債の増減並びに「投資活動によるキャッシュ・フロー」及び「財務活動によるキャッシュ・フロー」の区分に含まれるキャッシュ・フローに関連して発生した損益項目を加減算して「営業活動によるキャッシュ・フロー」を表示する方法をいう。>とあります。実務上は、ほとんどの企業が間接法を利用しています。取引毎の営業収入額や仕入支出額等を個々に把握するのは実務上、大きな手間だからです。次ページに、直接法による表示、関節法による表示、それぞれのひな型を示します(出展は会計基準より)。

上記のように表示方法が異なっても、直接法による小計欄の値と間接法による小計欄の値は一致します。この小計欄の値は、「おおむね営業損益計算の対象となった取引に係るキャッシュ・フローの合計額」(出展は実務指針)を意味しています。ようは、税金を払う前の状態で、本業でいくらお金が入ったか、もしくは出たかということです。

2. 営業活動によるキャッシュ・フローがプラスである状態及び営業活動によるキャッシュ・フローがマイナスである状態が表す意味

① 営業活動によるキャッシュ・フローがプラスである場合

営業活動によるキャッシュ・フローがプラスになっている企業は、営業能力を維持し、新規投資を行い、借入金を返済し、配当金を支払うための資金を、主たる営業活動から獲得出来ている企業です。これが健全な状態であると言えます。

② 営業活動によるキャッシュ・フローがマイナスである場合

逆に営業活動によるキャッシュ・フローがマイナスになっている企業は、営業能力を維持し、新規投資を行い、借入金を返済し、配当金を支払うための資金を、主たる営業活動から獲得出来ていません。そしてただ出来ていないどころか、本業を通じて資金はむしろ出て行ってしまっている状態です。よって、銀行借入(財務活動によるキャッシュフローのプラス)、有価証券や土地などを売却(投資活動によるキャッシュフローのプラス)により資金を得てなんとか資金繰りをしている状況です。もしくはこのような銀行借入、有価証券や土地などの売却を打っていない場合は手元資金がどんどん減っていきます。これは会社にとって健全であるとは言えません。

3. 営業活動によるキャッシュ・フローの値を良くするための改善策

① 売掛金の回収をなるべく早く行う

難しいかもしれませんが、売掛金の回収をなるべく早く行いましょう。こちらが販売する側なので基本的に立場が弱いため、代金回収に関して有利な条件を結ぶのは難しいことも多いでしょうが、値引きなどのインセンティブをつけてでも、回収期間を短くできると、企業にとって有利な場合もあります。全体の状況をみてご判断下さい。

② 買掛金の支払いをなるべく遅らせる

これも難しいかもしれませんが、買掛金を早く払うことは、企業間の信頼を高めるという良い影響も考えられますが、少なくとも資金の状態には、悪影響を及ぼします。代金支払に関しては、なるべく有利な条件を結ぶようにしましょう。

③ 給料の支払いをなるべく遅らせる

もし従業員の理解が得られるようであれば、給与支給を遅めにするのが良いです。当月末払いを選択するか、翌月末払いを選択するかで、人件費1ヶ月分のキャッシュが変わって来ます。また、ボーナス制度をうまく活用することで、営業活動によるキャッシュ・フローの値が改善します。支払総額が同じであれば、月額固定給与を高めにする場合と、ボーナスを高めにする場合では、ボーナスを高めにする方が営業活動によるキャッシュ・フローの値は改善します。ボーナスは経営側からすると給与の後払いと同じ効果があります。

④ 無駄な経費を削減する

日々の業務の中でのコスト削減努力は企業努力の基本です。無駄なキャッシュを極力払わないようにする必要があります。日常品の調達時には、相見積もりや価格比較サイト等で、相場の調査を行うことが基本となるでしょう。

⑤ 商品の在庫量を圧縮する

商品を仕入れたり製造したりして在庫を持つビジネスの場合には、在庫量を減らすことによって、営業活動によるキャッシュ・フローは改善します。在庫が売れずに残っている状態は、現金が使えずに眠っている状態と同じなのです。

在庫量をチェックする指標に一つに在庫回転率があります。在庫回転率とは、在庫が一定期間に何回入れ替わったか(回転したか)を表す指標です。数字が大きいほど、在庫が早く入れ替わっていて、効率が良く企業活動が運用されている事を表します。在庫回転率の式としては、

在庫回転率[回]=一定期間の売上原価合計[円] ÷一定期間の平均の在庫額合計[円]

となります。この在庫回転率は、当然、企業ごと、年度ごとに異なります。

但し、在庫をただ圧縮しさえすれば良いというわけではありません。状況によっては在庫量を圧縮しすぎて、売り逃しを起こしてしまうリスクもあるからです。

私個人の考えとしては、資金に余裕が無いスタートアップベンチャーや中小企業は、多少であれば売り逃しに目を瞑るのがベターだと考えます。売り逃しより売れ残りの方が大きな問題だからです。仕入や製造をタイトに行うのは非常に大変ですが、資金繰り上は、その努力は、プラスに働きます。

在庫回転率等の指標をチェックしながら、資金に余裕が出て来れば少しずつ在庫を増やしたり、逆に資金が過剰になったときは在庫を圧縮しつつ、キャッシュにある程度の余裕が持てるような、丁度良い量の在庫を保有するのが一番良いです。

ここで注意していただきたいのは、在庫回転率の数値を継続的に追っていただくことです。前述のように、在庫は現金が商品に変換されたも同然の性質を持っています。在庫量の変化は、リアルタイムにキャッシュ・フローに影響を与えています。したがって、可能であれば、商品ごとの在庫回転率をチェックし、もし在庫回転率が極端に悪化しているようであれば、原因を調べて早急に対応するようにしていければ、非常に良いです。