医療機関も一般的な企業と同じように売上の伸びに悩んだり、新しい設備の導入を検討したりと資金繰りに困ってしまう場面がありますよね。

銀行から融資を受けようにも開業したてだったり大きな資金調達の前だったり、なかなか銀行にお願いしづらいときもあるのではないでしょうか。

今回は医療機関を経営している方、資金繰りに苦慮している方に向けて、従来と異なる資金調達手段であるファクタリングについてご紹介します。

1.医療ファクタリングとは

医療ファクタリングとは、医療機関向けに特化したファクタリングサービスです。

医療機関が保有している医療報酬債権を買取り対象としています。

医療ファクタリングには

調剤薬局の調剤報酬明細書を買取り対象とする調剤報酬ファクタリング

介護サービス事業者の介護保険給付費明細書を買取り対象とする介護報酬ファクタリング

の3種類ありますが、仕組みはどれも同じです。

ここからのご説明では診療報酬と記載していますが、買取り対象が事業者によって異なるだけですのでご自身の事業内容で読み替えてください。

2.ファクタリングとは

そもそもファクタリングとは一体何でしょう。

ファクタリングとは資金調達手段の一つで事業者が保有する売掛金などの売掛債権をファクタリング会社に売却することで早期に手元資金を増やすことのできる金融サービスです。

売掛債権とは商品やサービスの代金を請求できる権利のことをいい、医療ファクタリングでは診療報酬や介護報酬、調剤報酬を指します。

ファクタリングを利用すると売掛債権の支払い期日より前に資金を調達できるため、資金繰りの改善が見込めます。

また、事業者が赤字状態でも、保有している売掛債権に問題がなければ資金調達が可能です。

これは、事業者側ではなく取引先や売掛債権について審査をされるためです。

従来の資金調達手段との違い

資金繰りというと銀行などからの融資を思い浮かべる方が多いかと思います。

ファクタリングは借入や融資ではなく、単なる売掛債権の売却でしかありません。そのため財務諸表上の負債が増えないのが大きな特徴です。新たに銀行などから融資を受けたい場合にも銀行の評価に影響しません。

従業員の退職金の支払いなど、突発的な支払いが発生したけれど手元資金がない!といった場合にファクタリングは活用できます。

3.医療ファクタリングの仕組み

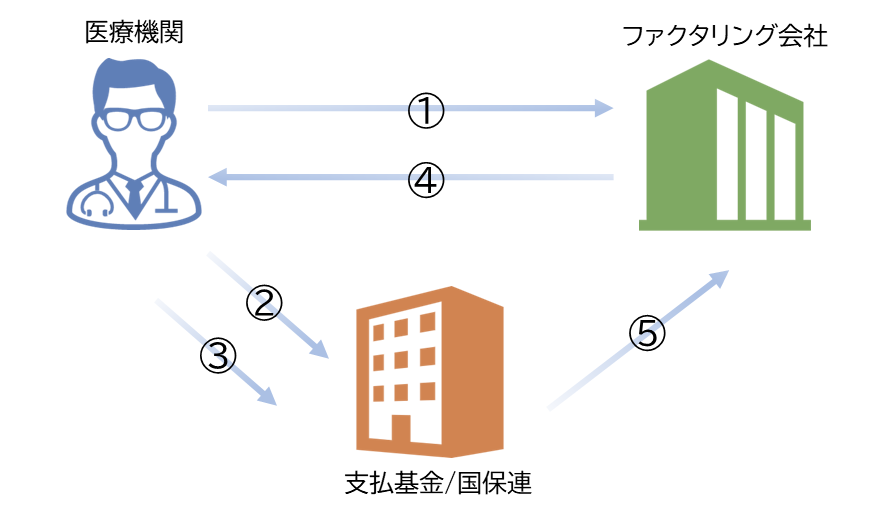

医療ファクタリングは

ファクタリング会社

社会保険診療報酬支払基金(支払基金)もしくは国民健康保険団体連合会(国保連)

の3社間契約で行われます。

通常の買取型ファクタリングでの3社間契約の場合、取引先にファクタリングを利用して資金繰りを行っていることが伝わるため、取引先との関係悪化を懸念するケースもありますが、医療ファクタリングは取引先が支払基金や国保連のため関係悪化を気にする必要がないのが特徴です。

契約から入金までは図のような流れが一般的です。

②支払基金/国保連へ診療報酬を請求

③医療機関、ファクタリング会社の連名で債権譲渡を通知

④債権買取額がファクタリング会社から医療機関へ入金される

⑤支払基金/国保連からファクタリング会社へ債権金額を支払い

図にも示したとおり、債権譲渡を行う旨を支払基金/国保連に通知します。

承諾を得るまでに時間がかかるため、即日現金化!とはいきません。

2日~1週間程度は入金までかかると考えておいたほうがいいでしょう。

それでも通常の請求から入金の日数に比べると大幅な早期現金化が見込まれます。

4.医療ファクタリングのメリット・デメリット

医療ファクタリングには多くのメリットがありますが、もちろんデメリットもあります。

利用するにあたって覚えておくべきメリット・デメリットはどのようなものがあるでしょうか。

(1)医療ファクタリングのメリット

診療報酬債権は支払基金や国保連が取引先となり、通常であれば診療報酬の請求を行ってから入金までに2~3ヶ月ほどかかりますが、医療ファクタリングを活用すれば早期現金化が可能なため資金繰りを効率的に行うことができます。

また、ファクタリングは売掛債権が確実に回収できることを前提にしたサービスなので取引先から債権金額が回収できなければファクタリング会社にとって大きな損失になってしまいます。

医療ファクタリングは取引先が支払基金や国保連のため、倒産の危険性がほぼないに等しく、貸し倒れリスクもほとんどありません。そのため審査落ちが少なく手数料も低めに設定されているのも医療ファクタリングの大きなメリットです。

開業したてで初回入金まで手元資金を増やしたい、大きな設備投資をしたばかりで追加融資が受けられないといった場合でもファクタリングは利用できます。

その他、融資ではないので担保・保証が必要ない点もメリットといえるでしょう。

(2)医療ファクタリングのデメリット

資金繰りに苦しむ医療機関にとって多くのメリットがある医療ファクタリングですが、デメリットもあります。

医療ファクタリングは一般的に医療報酬債権の8~9割程度しか早期現金化されません。

これは、提出した医療報酬が国保連や支払基金の審査によって減額される場合があるからです。

残りの1~2割は支払基金/国保連からの入金後に支払われます。

また、他の買取型ファクタリングと比べて手数料は低めに設定されているとはいっても、普段なら発生しない余分なコストがかかることに違いはありません。

早期現金化が可能だからといって安易にファクタリングを利用すると利益率の悪化を引き起こす場合もあります。

突発的な支払いの発生などで手元資金が欲しい、銀行融資を検討しておりそれまでの資金調達手段として利用したい、など目的や利用期間を明確にしてファクタリングを利用するようにして、ファクタリングに依存しないようにしましょう。

ファクタリングは利息制限法の適用を受けないため、手数料の上限がありません。

一般的なファクタリングに比べて手数料が安く設定される傾向にある医療ファクタリングですが、中には悪質な業者も存在します。

資金繰り改善のために利用したつもりが、手数料や諸費用の支払いでむしろ資金繰りを悪化させてしまうことのないように複数社から見積りをとって納得できる手数料を設定しているファクタリング会社を選びましょう。

5.医療ファクタリング会社の選び方

ファクタリングを利用したくてもどんな基準でファクタリング会社を選べばいいかわかりにくいですよね。

ここからは選定時に見るべきポイントをご紹介します。

医療ファクタリングは一般的なファクタリングに比べて手数料が安く設定される傾向にありますが、ファクタリング会社によって手数料は様々です。

納得できる手数料を掲示してくれるファクタリング会社を選ぶようにしましょう。また、手数料以外の費用を請求される場合もあります。最終的にいくら支払わなければいけないのか、を事前にチェックしておきましょう。

利用したファクタリング会社が詐欺業者だったために被害を受けてしまった!ということのないように、信用できる会社かどうかをあらかじめ調べておくことが大切です。

会社概要を確認するのはもちろん、会社規模や取引金融機関のチェック、口コミなども調べておくといいでしょう。

また、契約時の対応も注意が必要です。

契約書を作成しない、写しなどを渡してこない場合は言語道断です。

それまでの説明と異なる内容の契約書を作成し、きちんと契約書の内容を説明せずに契約させる詐欺業者も存在します。

契約書の内容は必ず確認し、契約を結ぶ前にもう一部契約書をもらえるのかどうかの確認を行いましょう。

ファクタリング会社によっては買取可能額の上限を設定している場合もあります。

希望の金額より低い買取可能額だと、資金繰りの目処が立ちません。

利用を検討しているファクタリング会社の買取可能額がどのくらいなのかもチェックしておきましょう。

また、入金までのスピードの確認も必要です。

手元資金が欲しい日付までに希望する金額が入金可能かどうかもチェックしましょう。

6.まとめ

入金までの期間が長い医療機関にとって、短期間で現金化ができる医療ファクタリングはメリットの多い資金調達手段です。

ただし手数料が発生するため、恒常的な利用は利益率を悪化させてしまいます。

利用する目的、期間、利用した結果どのような資金繰りの改善が見込めるのかなどをしっかり検討して利用することが大切です。

上記記事でおすすめの医療ファクタリング取り扱い会社を紹介しています。早速医療ファクタリングを活用してみたい方、必見です。ぜひ参考にしてみてください。